Cette note est la sixième édition du « point de conjoncture » de l’Institut La Boétie.

Le département d’économie vous propose régulièrement, dans ces points de conjoncture, une lecture critique pour décrypter et mettre en perspective l’actualité économique. Dans chaque note, vous découvrirez un focus spécifique sur une question économique d’actualité.

Vue d’ensemble : l’économie mondiale tourne au ralenti

Le ralentissement de l’économie mondiale se confirme. Le capitalisme mondial est de plus en plus moribond, sur fond de ralentissement structurel des gains de productivité (malgré le boom de l’intelligence artificielle). Il nécessite de plus en plus d’aides publiques pour maintenir ses profits. La montée des droits de douane ne fait qu’amplifier cette tendance. La baisse des dépenses publiques (en dehors du secteur de l’armement et des subventions aux entreprises) dégrade le niveau de vie des populations et hypothèque l’avenir, en raison des coupes dans les dépenses d’éducation, dans l’investissement public, ou encore dans la lutte contre le changement climatique.

Cette vue d’ensemble propose un examen des indicateurs économiques aux États-Unis, première puissance économique mondiale en déclin, et en France. Les deux pays connaissent une même dynamique de ralentissement économique, accentuée par un projet de budget austéritaire brutal.

Dégradation de la situation économique aux États-Unis

Aux États-Unis, la situation se dégrade. En apparence, l’économie se porte bien : après une baisse de – 0,6 % en rythme annuel au premier trimestre 2025, le produit intérieur brut (PIB) a rebondi avec une hausse de 3,8 % en rythme annuel au trimestre suivant[1]. Mais c’est une progression en trompe-l’œil, purement statistique, liée à la guerre commerciale lancée par Donald Trump en avril 2025[2]. Au premier trimestre de l’année, en prévision de la hausse des droits de douane à venir, les entreprises ont massivement acheté des biens étrangers et elles les ont stockés. Résultat : les États-Unis ont largement plus importé qu’ils n’ont exporté, leur solde commercial s’est déséquilibré et le PIB a chuté. Mais au deuxième trimestre, une fois la guerre commerciale déclenchée, tout s’est inversé : les importations états-uniennes se sont effondrées, et le solde commercial est redevenu positif, contribuant ainsi mécaniquement à hauteur de 4,8 points à la croissance.

La demande interne hors variation des stocks est également peu dynamique : c’est le déstockage massif qui contribue pour 3,4 points à la croissance du PIB. La consommation des ménages est loin d’être florissante (+ 2,5 %), et surtout sa composition trahit une hausse des dépenses contraintes : les dépenses de santé à la charge des ménages expliquent un tiers de cette croissance. L’investissement dans l’intelligence artificielle est très dynamique, mais l’investissement en « structures », c’est-à-dire en nouveaux lieux de production, baisse pour le sixième trimestre d’affilée. La guerre commerciale n’a donc pas favorisé les installations sur le sol états-unien. Enfin, les dépenses fédérales civiles s’effondrent : – 13 % annualisées après une précédente baisse de 4 % alors que dans le même temps, les dépenses militaires progressent.

L’activité états-unienne va nettement ralentir au cours des prochains trimestres. L’inflation va probablement progresser et dépasser les 3 %, renforçant ainsi la stagflation[3]. L’OFCE anticipe une croissance de 1,6 % en 2025 et de 1,7 % en 2026 soit plus d’un point de moins qu’en 2024 (2,8 %), alors même que la Réserve fédérale devrait poursuivre sa politique de baisse de taux d’intérêt, favorable à l’investissement. Tandis que les profits stagnent depuis quelques mois, si les forts investissements dans l’intelligence artificielle (IA) ne parviennent pas à dégager d’importants gains de productivité (inexistants aujourd’hui), la probabilité d’une récession se renforcera sur fond d’éclatement de la bulle de l’IA[4].

À plus long terme, le ralentissement des gains de productivité[5] va se prolonger, dans un contexte de limitation drastique de l’immigration et de budget austéritaire. Le Congrès a adopté en juillet un projet de loi budgétaire destructeur, baptisé par Donald Trump le « One Big Beautiful Bill Act« , littéralement taillé pour les riches[6] : 4 500 milliards d’euros de baisses d’impôts, dont 20 % bénéficieront aux 1 % les plus riches[7], financées par des coupes massives dans la protection sociale[8], dans la recherche médicale et dans les subventions pour la bifurcation écologique. L’état de santé de la population américaine va probablement se dégrader. Et in fine cela va nourrir le déclin des États-Unis par rapport à la Chine, qui réorganise son économie et ses échanges pour faire face à la guerre commerciale déclenchée par Trump.

La panne de l’investissement en France

En France, le marasme économique se prolonge, alors qu’un nouveau projet de budget austéritaire pour 2026 est en discussion au Parlement.

La croissance de 2025 atteindra probablement 0,8 %, la pire performance depuis 2013, à l’exception de la période durant la crise sanitaire. Sans le très fort stockage par les entreprises tout au long de l’année 2025, qui traduit un problème de débouchés, le PIB baisserait légèrement.

C’est l’ensemble des composantes du PIB (en dehors des variations de stocks) qui sont défaillantes[9]. Le commerce extérieur et les dépenses publiques, à l’origine de la faible croissance ces deux dernières années, ne contribuent plus à la croissance. D’un côté, le déficit commercial de la France se creuse. Après quatre semestres consécutifs d’amélioration, il est reparti à la hausse au premier semestre 2025[10]. Des secteurs aussi essentiels que celui des médicaments deviennent déficitaires et dépendants d’approvisionnements étrangers : pour la première fois depuis 50 ans, la France est devenue en 2025 importatrice nette de médicaments. De l’autre côté, les coupes dans les dépenses publiques au nom de l’impératif de réduction du déficit public limitent la contribution des dépenses publiques à la croissance.

La consommation des ménages est atone (+ 0,5 % en 2025) avec un taux d’épargne qui progresse encore.

Les commentateurs et politiques libéraux pointent l’incertitude politique : elle conduirait la population à « surépargner » en prévision de risques futurs, alors même que cet argent qui « dort » pourrait être mobilisé pour faire tourner l’économie[11]. Mais ils passent sous silence la montée des inégalités, qui explique en grande partie la hausse de ce taux d’épargne. Ce sont les plus riches, dont les revenus progressent beaucoup plus que ceux des plus pauvres, qui épargnent davantage. Ils sont en effet en mesure de mettre de l’argent de côté pour le faire fructifier. À l’inverse, les ménages les plus pauvres n’ont pas la possibilité d’épargner, car leurs faibles revenus passent en grande partie ou intégralement dans les dépenses contraintes (logement, frais d’assurances, frais de santé…) et toutes celles nécessaires pour subvenir à leurs besoins.

L’investissement des entreprises baisse pour la deuxième année consécutive. Même si les dépenses de fonctionnement des administrations publiques se maintiennent, l’investissement public baisse (- 1,5 % en 2025).

Le taux de marge des entreprises[12] baisse, non pas tant en raison d’une hausse des salaires qui rééquilibrerait la répartition des richesses entre le capital et le travail, que d’une faiblesse persistante des gains de productivité. Le taux de marge est aujourd’hui légèrement inférieur à celui de l’année 2019, et ce malgré la forte diminution du salaire réel[13] depuis 2019 (- 3 % environ) et la baisse de la fiscalité sur les entreprises[14]. Celle-ci a en réalité davantage profité aux grandes entreprises[15] plutôt qu’aux petites et moyennes entreprises (PME) mais n’a eu aucun effet macroéconomique[16], que ce soit sur le chiffre d’affaires des entreprises, l’emploi, l’investissement ou les exportations. Le capitalisme sous perfusion d’argent public est plus que jamais moribond.

La situation ne va pas s’améliorer au cours des prochains mois. L’OFCE anticipe une nouvelle baisse de 1,6 % de l’investissement des entreprises en 2026[17], et prévoit le maintien d’une consommation atone, qui sera malgré tout la première contribution à la croissance. Le pouvoir d’achat des ménages va probablement diminuer en 2026 (- 0,4 % par unité de consommation). En cause : le gel des prestations sociales prévu initialement par le budget Lecornu-Faure, la progression du chômage et la remontée de l’inflation (visible déjà sur les prix alimentaires, qui ont recommencé à augmenter).

La prévision de croissance de 1 % du gouvernement, sur la base de laquelle le projet de loi de finances (PLF) 2026 a été élaboré, apparaît donc beaucoup trop optimiste. Selon l’OFCE, les efforts budgétaires imposés à la population vont diminuer de 0,8 point la croissance, limitant ainsi la hausse du PIB à 0,7 %[18]. La priorité donnée à « l’économie de guerre » n’entraînera pas un cercle vertueux pour l’économie car elle sera financée au moyen de coupes budgétaires (voir encadré 1).

La situation de l’emploi se dégrade en France

Après une chute prononcée fin 2024, l’emploi total a légèrement progressé au premier semestre 2025 (+ 70 000). Il est cependant reparti à la baisse au troisième trimestre. Les effectifs salariés dans les entreprises privées ont reculé de 61 000 emplois (- 112 000 sur un an). La hausse des embauches au deuxième trimestre concerne les contrats à durée déterminée (CDD), alors que les embauches en contrats à durée indéterminée (CDI) sont en repli : sur les 6,5 millions d’embauches réalisées au deuxième trimestre 2025, 84 % étaient en CDD[19]. Par ailleurs, le nombre de missions d’intérim s’est replié au deuxième trimestre, ce qui est le signe d’une nouvelle dégradation de l’emploi.

D’après la base de données du cabinet Trendeo, la France a fermé plus de sites industriels qu’elle n’en a ouverts au premier semestre 2025, avec un solde négatif de 25 sites[20] (ce solde était de – 34 au deuxième semestre 2024). C’est la première fois depuis 2016 que ce solde est négatif deux semestres consécutifs.

Entre fin 2024 et fin 2026, l’OFCE estime qu’environ 170 000 postes seraient supprimés, ce qui ferait passer le taux de chômage officiel de 7,3 % à 8,2 % (il atteint 7,7 % au troisième trimestre 2025[21]). Ce taux minimise en réalité le nombre de personnes privées d’emploi, en raison de son mode de calcul (voir encadré 2).

La productivité se redresserait mécaniquement avec la suppression de milliers de postes d’apprentis, moins qualifiés et exerçant à temps partiel – cela sous l’effet des coupes drastiques prévues dans le PLF 2026 pour les missions du ministère du Travail, qui s’élèvent à 2,3 milliards d’euros en moins, soit une baisse de 12,6 % par rapport au budget 2025. Mais les gains de productivité resteraient limités.

Encadré 1 : Que signifierait le basculement vers « l’économie de guerre » ?

Ces derniers mois ont marqué le retour des appels à « l’économie de guerre », au gré des épisodes du conflit russo-ukrainien et des sorties de Donald Trump. Un large consensus s’est ainsi formé, regroupant dirigeants politiques, chroniqueurs économiques, éditorialistes de plateaux télé et acteurs financiers. Tous vantent les mérites d’une bifurcation militaire de l’économie. Le ministre des Armées d’Emmanuel Macron de 2022 à 2025, Sébastien Lecornu, fervent défenseur de cette vision, est désormais Premier ministre.

Pourtant, cette surenchère militaire n’aura rien de bénéfique pour la grande majorité de la population et son principal effet sera d’accroître les profits de l’industrie de l’armement.

Tournant militariste antisocial

Entre 2021 et 2024, les pays de l’Union européenne (UE) ont déjà augmenté de plus de 30 % les dépenses totales allouées à la défense. C’est désormais un véritable tournant militariste qui est pris. En mars 2025, la Commission européenne annonçait un plan de 800 milliards d’euros, dont 150 milliards de facilités de prêt garanti par le budget européen, pour « réarmer l’Europe ». Cela équivaut à une hausse de 1,5 point des dépenses militaires dans le PIB européen.

Pour financer son effort de guerre, la Commission européenne autorise exceptionnellement les États membres à s’endetter. Elle consent ainsi à déroger à la fameuse « règle des 3 % » du pacte de stabilité et de croissance (PSC), qui interdit aux États d’avoir un déficit public supérieur à 3 % du PIB et une dette publique supérieure à 60 % du PIB. C’est le signe d’une application à géométrie variable des règles budgétaires européennes, selon les priorités fixées par la Commission. Quand il s’agit de financer la bifurcation écologique ou d’améliorer les conditions matérielles d’existence de la population, ces règles sont présentées comme intouchables. Elles justifient les pires plans d’austérité, aux conséquences dévastatrices. Mais quand il s’agit d’armement et de défense, elles deviennent soudainement facultatives.

En France, le budget de la défense 2025 s’élève à 50,5 milliards, en hausse de 3,3 milliards par rapport à l’année précédente. La loi de programmation militaire 2024-2030 prévoit de le porter à 67 milliards en 2030. Mais selon le ministre des Armées, pour « être à niveau », le budget doit être doublé et atteindre 90 ou 100 milliards en 2030 : cela représenterait 3,5 % du PIB, contre 2 % aujourd’hui. Dans certaines déclarations, Emmanuel Macron envisage même de porter à terme cet effort à 5 % du PIB, conformément aux injonctions de Donald Trump.

Dans le projet de budget 2026, le ministère des Armées échappe spectaculairement aux coupes budgétaires subies par la plupart des autres ministères, puisqu’il bénéficie d’une hausse de 6,7 milliards d’euros de son budget, soit une augmentation de 13,1 % par rapport au PLF 2025 et une accélération de 3,5 milliards d’euros par rapport aux évolutions déjà prévues par la loi de programmation militaire 2024-2030.

Comme il n’est pas question d’augmenter les impôts sur les ménages les plus riches et sur les grandes entreprises[22], le gouvernement prépare les esprits à une diminution massive des dépenses sociales, qui viendrait s’ajouter aux coupes historiques du budget 2025[23]. Face à la « menace existentielle » que représenterait la Russie, il s’agirait de liquider une grande partie de ce qu’il reste de nos conquis sociaux pour construire un État de guerre opérationnel.

Pourquoi le « keynésianisme de guerre » n’a pas de sens ?

Les partisans de « l’économie de guerre » défendent un supposé « keynésianisme militaire ». Selon eux, la hausse des dépenses militaires serait à l’origine d’un cercle vertueux bénéfique pour toute l’économie : la hausse de l’investissement militaire devrait accroître l’activité des entreprises, lesquelles en profiteraient pour augmenter les salaires et ainsi alimenter la consommation populaire, au profit des entreprises. Et ainsi de suite. On parle alors d’effet multiplicateur : la hausse des dépenses publiques entraîne une hausse plus que proportionnelle de la croissance.

L’effet multiplicateur des dépenses militaires est en réalité très faible[24].

1- D’abord, parce que le financement de l’économie de guerre n’est possible que grâce à une énorme ponction de l’État sur la consommation des ménages, via une forte hausse des impôts ou via des emprunts forcés. Les suppléments potentiels de revenus de la population sont donc de fait annulés par la hausse des prélèvements.

2- Ensuite, parce que l’économie de guerre ne produit pas davantage de biens d’investissement et de biens de consommation à destination de la population. Seule la production de biens militaires augmente, mais elle ne profite qu’aux corps militaires, pas aux ménages. Comme toute l’économie est dirigée vers la production d’armement, pour consommer davantage les ménages sont obligés de se tourner vers des biens importés[25]. Dans cette situation, les seuls acteurs économiques qui s’enrichissent sont les capitalistes de l’industrie de l’armement.

Encadré 2 : Quelle est la bonne mesure du chômage ?

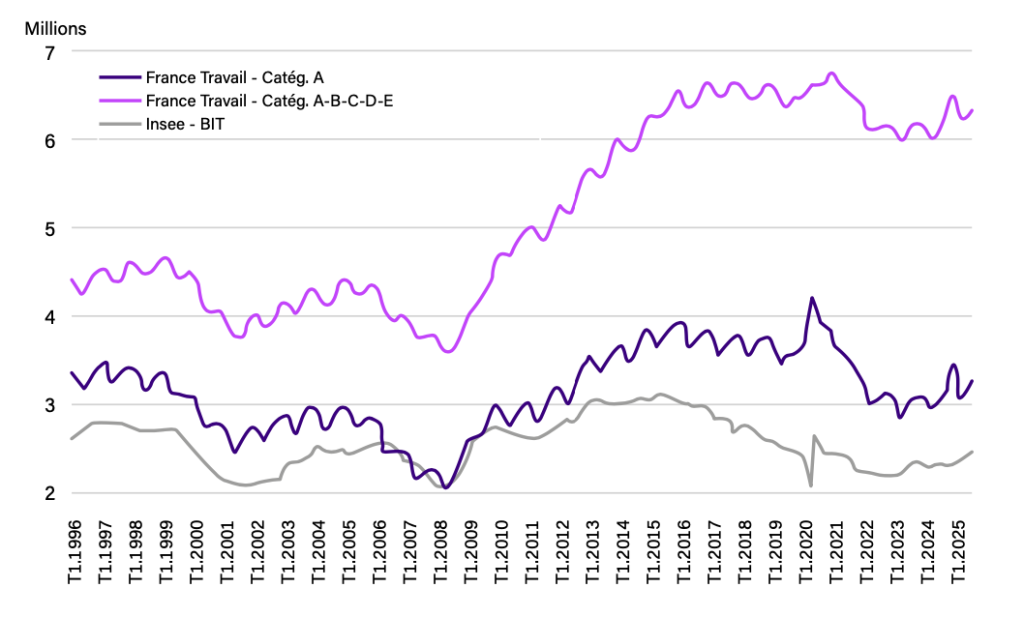

Dans le champ politique et dans les médias, les discussions autour de l’évolution du chômage paraissent souvent confuses tant les chiffres sont parfois contradictoires et sont utilisés pour servir des récits opposés. Il y a en fait deux modes de calcul du chômage.

1- Calcul de l’Institut national de la statistique et des études économiques (Insee)

L’Insee s’appuie sur la définition du chômage du Bureau international du travail (BIT), qui est commune à tous les pays et permet d’établir des comparaisons[26]. Selon cette définition, une personne âgée de plus de 15 ans est au chômage lorsqu’elle remplit les trois conditions suivantes : elle n’a pas travaillé du tout au cours du mois précédent, elle a cherché activement un emploi et elle est disponible dans les quinze jours pour occuper un poste. Si l’une de ces trois conditions n’est pas satisfaite, la personne n’est pas comptabilisée dans les chiffres du chômage.

Ainsi, une personne occupée à temps partiel qui cherche un autre emploi et qui est disponible est en situation de sous-emploi mais pas au chômage. De même, une personne qui n’a pas travaillé au cours du mois précédent, mais qui n’est pas disponible ou qui n’a pas recherché, à cause d’une maladie par exemple, est considérée comme « inactive » : on dit qu’elle se trouve dans le « halo du chômage ».

2- Calcul de France Travail, ex-Pôle emploi

France Travail recensait les demandeurs d’emplois inscrits, selon cinq catégories jusque fin 2024.

– Catégorie A : demandeurs d’emploi qui n’ont pas travaillé du tout dans le mois et recherchent activement un emploi.

– Catégorie B : demandeurs d’emploi qui ont travaillé moins de 78 heures dans le mois et recherchent activement un autre emploi.

– Catégorie C : demandeurs d’emploi qui ont travaillé plus de 78 heures dans le mois et recherchent activement un autre emploi.

– Catégories D et E : demandeurs d’emplois qui ne sont pas disponibles immédiatement – en formation, en stage, en arrêt maladie, en contrat aidé[27].

Les catégories F et G ont été ajoutées depuis janvier 2025. Elles recensent les demandeurs d’emploi qui n’étaient pas inscrits jusqu’ici, notamment des titulaires du revenu de solidarité active (RSA).

3- Que faire de ces chiffres ?

La catégorie A de France Travail utilise des paramètres proches de ceux de l’Insee. Dès lors, leurs chiffres devraient être semblables. Or, ils ne le sont plus depuis la crise de 2008. Le nombre de demandeurs d’emploi de catégorie A est en effet sans cesse plus élevé que le nombre de chômeurs de l’Insee[28] : ils sont 900 000 de plus aujourd’hui.

Pour un même trimestre, les variations du chômage observées sont même contradictoires. Par exemple, durant le Covid, au deuxième trimestre 2020, le nombre de demandeurs d’emplois de catégorie A s’est envolé, alors que l’Insee a enregistré une baisse du chômage. Avec le confinement, la recherche d’emploi a été interrompue : mécaniquement, le nombre de chômeurs selon la définition de l’Insee a diminué.

Même chose au quatrième trimestre 2024. France Travail a compté 116 000 demandeurs d’emploi de catégorie A en plus, contre 63 000 chômeurs en moins selon l’Insee. Et ce alors que 90 000 emplois ont été détruits. En fait, l’Insee note bien une augmentation du « halo du chômage », c’est-à-dire du nombre de personnes inactives, mais leur situation ne leur permet pas d’être comptabilisées comme chômeurs car elles ne recherchent pas assez activement ou ne sont pas tout de suite disponibles[29].

Figure 1 : Nombre de chômeurs entre 1996 et 2024 (en millions)

Lecture : Au premier trimestre de l’année 2024, le nombre de chômeurs selon l’Insee s’élevait à 2,3 millions, tandis que France Travail recensait 3,1 millions de demandeurs d’emploi de catégorie A et 6,2 millions de demandeurs d’emplois toutes catégories.

Le gouvernement tente de faire bonne figure avec les chiffres du chômage de l’Insee, qui excluent les « inactifs ». Malgré tout, il y a 2,4 millions de chômeurs selon l’Insee[30], ce dont on ne peut se réjouir. Et près de la moitié des créations d’emplois depuis 2019 ont été des contrats d’alternance ou des micro-entrepreneurs sous-payés[31].

Les « inactifs » sont en réalité des privés d’emploi au même titre que les chômeurs. Une part croissante d’entre eux sont des chômeurs de longue durée ou des seniors en incapacité de chercher « activement » un emploi. Si on les ajoute arithmétiquement aux chômeurs, on atteint le million de chômeurs en plus depuis 2008. C’est même 2 millions de personnes en plus depuis 2008 si l’on tient compte de toutes les catégories de demandeurs d’emploi.

FOCUS : La France est-elle surendettée ?

La dette publique hystérise les débats. Le discours néolibéral impose un chantage bien rodé : la dette est un fardeau qui pénalise notre économie et hypothèque l’avenir des générations futures (argument grossier puisque ces générations héritent des dettes, mais aussi des créances… et de tous les actifs publics qui ont été financés par la dette publique). Il n’y aurait donc pas d’alternative aux politiques d’austérité visant à la réduire à tout prix.

Des voix discordantes, qui osent avancer que la dette peut être un levier utile de la bifurcation écologique, sont discréditées.

La situation actuelle est-elle si catastrophique ? Serions-nous, comme le martelait François Bayrou devant le MEDEF le 28 août dernier, en train « d’accepter [que les jeunes] soient réduits en esclavage en les obligeant pour des décennies à rembourser les emprunts qui ont été décidés le cœur léger par les générations précédentes » ?

Afin de bien comprendre les enjeux de la dette publique, il convient de présenter ses caractéristiques et d’analyser les conditions de sa soutenabilité, ce qui permet de voir que ce sont les politiques actuelles qui plombent nos finances publiques.

La dette publique : de quoi parle-t-on ?

La dette publique désigne la dette des administrations publiques, qui comprennent :

> Les administrations publiques centrales : l’État et les organismes divers d’administration centrale (ODAC), c’est-à-dire les universités, Météo France, France Travail, les musées, etc. Elles concentrent 83 % de la dette publique totale.

> Les administrations de sécurité sociale, qui représentent 9 % de la dette publique totale.

> Les administrations publiques locales, qui pèsent 8 % de la dette publique totale.

Qui détient la dette française ?

Conséquence de la libéralisation financière et des traités européens, l’État ne peut plus s’adresser directement à la banque centrale et doit se financer en émettant des titres sur les marchés financiers.

L’État émet plusieurs types de titres de dettes, par l’intermédiaire de l’Agence France Trésor (AFT)[32] :

<> Pour se financer à court terme (1 an ou moins) : des bons du Trésor à taux fixe (BTF), dont les durées les plus fréquentes sont 13, 26 ou 52 semaines.

> Pour se financer à long terme : des obligations assimilables du Trésor (OAT), dont la maturité, c’est-à-dire la date d’échéance pour le remboursement, est comprise entre 2 et 50 ans. Sur le total des OAT, environ 10 % sont indexées sur l’inflation (ce sont des OATi).

Au deuxième trimestre 2025, la dette publique[33] s’établit à 3 416,3 milliards d’euros, soit 115,6 % du PIB.

55,4 % de la dette publique française est détenue par des non-résidents. C’est plus que nos voisins européens allemands ou italiens et près de deux fois plus qu’aux États-Unis ou au Canada. 9,8 % de la dette est détenue par des compagnies d’assurances françaises ; 10,3 % par des établissements de crédit français ; 1,7 % par des organismes de placement collectif en valeurs mobilières (OPCVM) français – qui regroupent les sociétés d’investissement à capital variable (SICAV) et les fonds communs de placement communs (FCP) ; 23,1 % par d’autres détenteurs français (en particulier la Banque de France).

À quelles conditions la dette publique est-elle soutenable ?

Voir en annexe la démonstration arithmétique

Dans les médias, on répète à longueur de journée, pour effrayer la population, que la dette publique atteint 114 % du PIB. Sauf qu’en réalité, ce chiffre pris en lui seul ne signifie pas mécaniquement que la situation est grave.

Deux éléments sont à prendre en considération pour voir si la dette publique est soutenable – ce que l’on mesure habituellement, même si c’est critiquable, à partir du ratio dette publique/PIB[34].

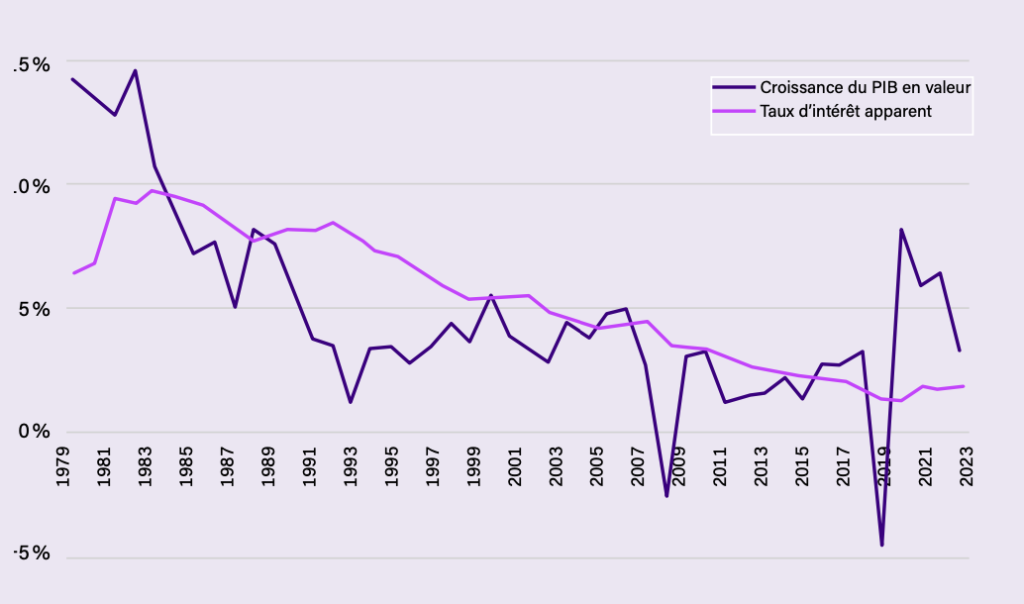

Le premier élément est la différence qui existe entre d’un côté le taux d’intérêt réel sur la dette, c’est-à-dire le taux auquel un État emprunte de l’argent sur les marchés, et de l’autre le taux de croissance de l’économie, c’est-à-dire le rythme d’augmentation du produit intérieur brut (PIB). Si le taux d’intérêt à rembourser est inférieur au taux de croissance, alors le poids de la dette diminue. Inversement, si le taux d’intérêt est plus élevé que le rythme d’augmentation du PIB, alors le ratio dette/PIB augmente. On parle alors d’un effet « boule de neige » : le poids de la dette s’accroît. Il faut donc surveiller l’évolution des taux d’intérêt mais également la mettre en relation avec l’évolution de la croissance. Il faut également pour cela tenir compte de l’inflation : quand les prix augmentent, la valeur de la monnaie diminue, ce qui signifie que mécaniquement le coût réel de chaque euro emprunté baisse.

Le second élément qui pèse sur la soutenabilité de la dette publique est le solde primaire, c’est-à-dire la différence entre les recettes et les dépenses publiques, hors paiement des intérêts sur la dette. Lorsque le taux d’intérêt est supérieur au taux de croissance de l’économie, alors un excédent budgétaire (lorsque les recettes excèdent les dépenses) est nécessaire pour stabiliser le poids de la dette. Mais à l’inverse, si le taux d’intérêt reste inférieur au taux de croissance, un déficit budgétaire (lorsque les dépenses excèdent les recettes) peut être compatible avec la stabilisation de la dette publique

Toutes choses égales par ailleurs, la hausse des taux d’intérêt accroît donc le poids de la dette. À l’inverse, un taux d’inflation plus élevé, un taux de croissance en hausse ou une amélioration du solde primaire diminuent le poids de la dette. C’est donc l’évolution de ces variables qu’il convient de surveiller pour s’assurer que la dette est soutenable[35].

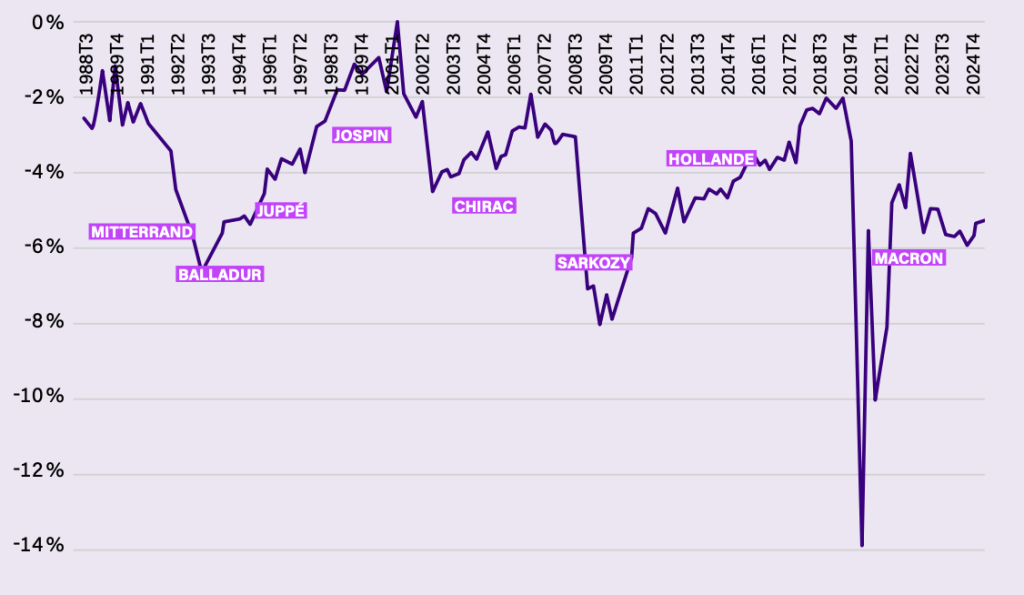

La figure 2 montre que l’effet « boule de neige » a été bien présent de la seconde moitié des années 1980 jusqu’à la crise des subprimes : sur cette période, le taux d’intérêt auquel l’État empruntait sur les marchés était supérieur au taux de croissance du pays, ce qui a en conséquence accru le poids de la dette. La situation s’est avérée beaucoup plus favorable à la réduction du poids de la dette publique depuis la seconde moitié des années 2010, sans que cela se traduise par une baisse effective du ratio dette publique/PIB.

Figure 2 : Croissance du PIB en valeur et taux d’intérêt apparent sur la dette publique, en pourcentage

Lecture : en 1993, le taux d’intérêt apparent sur la dette s’élève à 8 %. La même année, la croissance du PIB était de 3,5 %, contre 2 % en 2024.

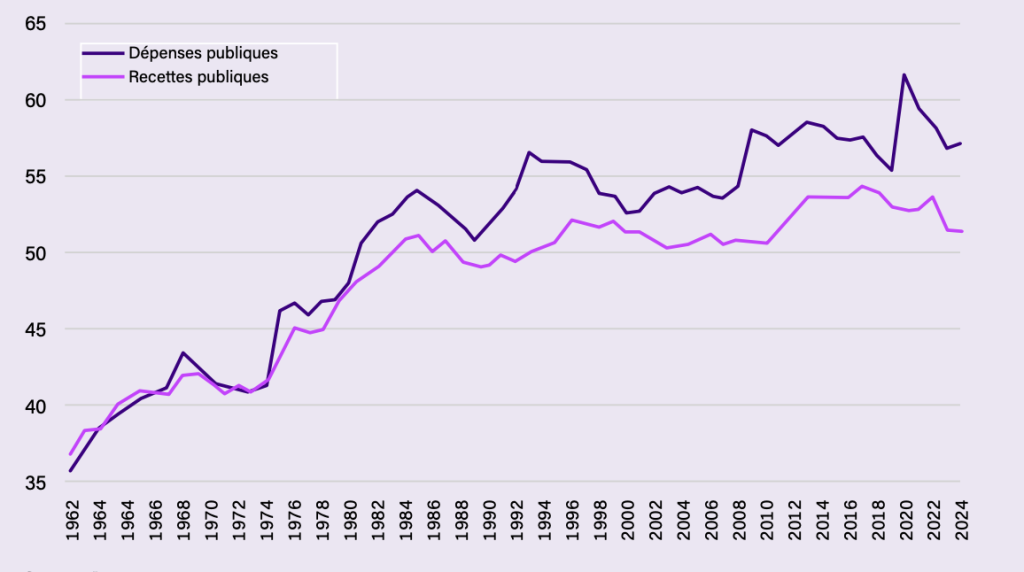

La raison principale est que, sur la même période, et même depuis le début des années 2000, la France enregistre des déficits primaires. Ceux-ci se sont particulièrement creusés en raison de la crise financière de 2007-2008 et de la crise Covid bien sûr, mais aussi plus récemment, à cause des politiques menées par Emmanuel Macron, qui assèchent les recettes fiscales et freinent l’activité économique (voir figure 3).

Figure 3 : Déficit public et solde primaire (en pourcentage du PIB)

Lecture : en 2000, le déficit public représente 1,7 % du PIB. La même année, le solde primaire est positif et représente un peu moins de 2 % du PIB.

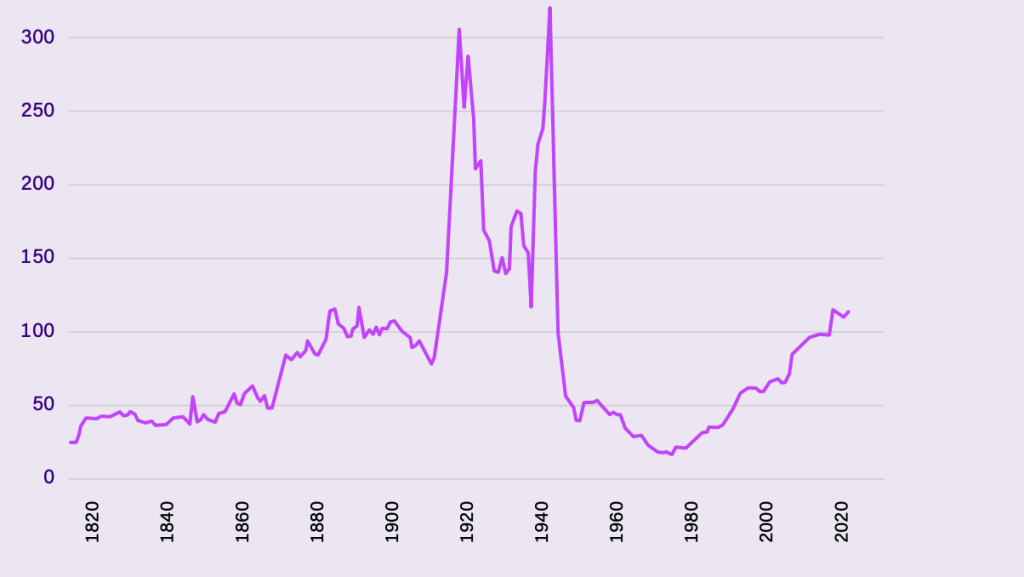

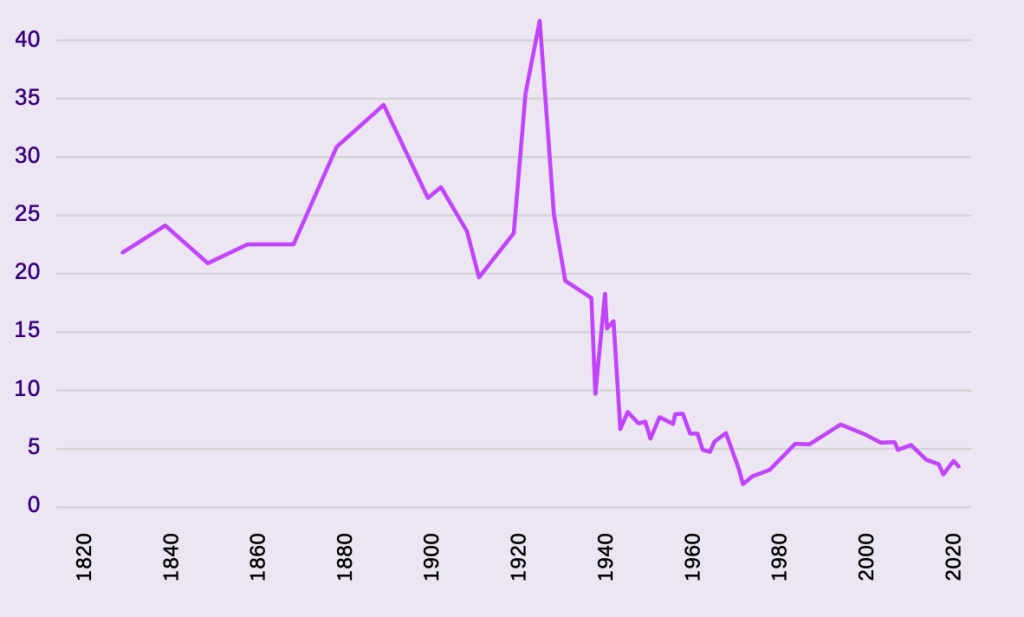

En utilisant de nouvelles séries historiques, on constate que le poids de la dette publique française est loin des niveaux records atteints dans le passé (voir figure 4)[36]. On note aussi que, pour la période récente, c’est depuis la mise en œuvre de la libéralisation financière que le poids de la dette augmente : le ratio dette publique/PIB était ainsi de 20 % en 1980, quand l’État se finançait essentiellement hors marché.

Figure 4 : Évolution de la dette publique française depuis 1815 (en pourcentage du PIB)

Lecture : la dette publique représente 306 % du PIB en 1919.

La charge de la dette[37] se situe quant à elle à des niveaux historiquement bas aujourd’hui (voir figure 5).

Figure 5 : Évolution de la charge de la dette publique depuis 1815 (en pourcentage des dépenses publiques)

Lecture : en 1926, la charge de la dette représente 42 % des dépenses publiques totales.

Comme le montrent les figures 4 et 5, il n’y a pas de corrélation entre l’évolution du stock de la dette et celle de la charge de la dette. La hausse de l’un n’entraîne pas forcément la hausse de l’autre. Au contraire, de 2010 à 2020, la charge d’intérêt a baissé de 20 milliards d’euros alors que la dette a augmenté de 770 milliards d’euros de fin 2009 à fin 2019.

Depuis 2021, la charge de la dette est certes repartie à la hausse. En 2024, l’État a payé 58,4 milliards d’euros de taux d’intérêt à ses créanciers, soit 2 % du PIB annuel, contre 38,1 milliards d’euros, soit 1,5 % du PIB en 2021[38]. Cette hausse importante s’explique très largement par le choix fait par l’État d’émettre un nombre croissant de titres de dette publique indexés sur l’inflation (des OATi). Comme l’inflation a explosé entre 2022 et 2024, les OATi ont causé un surcoût de 13,5 milliards d’euros de remboursement d’intérêts. Si l’État avait émis des titres à taux fixes plutôt que ces OATi, la hausse de la charge de la dette aurait été entre cinq et six fois moins importante, soit de l’ordre de 2,5 milliards d’euros seulement. Cette tendance à la hausse de la charge de la dette devrait se poursuivre en 2026, pour atteindre 74 milliards d’euros, représentant 2,4 % du PIB[39].

Si l’on se place dans une perspective longue, la période actuelle est celle d’une combinaison inédite entre une charge de la dette faible et une dette publique élevée, ce qui invalide l’idée que la France serait actuellement sur une trajectoire de dette insoutenable. La France a bien connu en 1926 un moment où elle s’est rapprochée le plus d’une crise de la dette publique, même si elle n’a pas fait officiellement défaut. Cette année-là, la charge de la dette atteignait un pic, à 42 % des dépenses publiques totales. Nous en sommes loin actuellement puisque le niveau du service de la dette aujourd’hui est d’environ 3 % des dépenses publiques[40].

Nous ne sommes donc pas sur le point de basculer dans un scénario à la grecque ni à la veille de voir la mise sous tutelle de l’économie française par le Fonds Monétaire International (FMI). La Grèce, en 2015, n’avait plus accès au financement sur les marchés financiers. La dette publique française reste encore attractive : pour chaque échéance d’émission, il y a entre 2 et 3 fois plus de demandes sur les marchés financiers que de titres de dette émis par l’État. Les titres de dette français sont encore parmi les plus sûrs et les plus demandés.

Cela ne signifie cependant pas qu’il n’y a pas actuellement un problème. Mais plutôt que celui-ci est dû aux politiques des gouvernements successifs d’Emmanuel Macron.

La droite affirme lutter contre la dette tout en la creusant beaucoup plus que la gauche

L’État dispose de deux instruments pour financer ses politiques publiques : les prélèvements obligatoires et l’emprunt. Il y a, dans une certaine mesure, un arbitrage à faire entre ces deux formes de financement. Financer l’État par les prélèvements obligatoires (via l’impôt ou les cotisations sociales) suppose que chacun soit mis à contribution. Financer l’État par l’endettement permet aux créanciers de celui-ci, donc aux agents économiques les plus fortunés (entreprises ou ménages), d’être rémunérés pour leur contribution. Dans le premier cas, cela coûte à tout le monde. Dans le second, cela apporte des revenus aux créanciers. D’où la volonté souvent affichée des classes sociales les plus aisées de réduire les impôts et cotisations sociales : de leur point de vue, il vaut mieux financer l’État à l’aide de titres de dette sur lesquels elles peuvent percevoir une rémunération qui, quoique faible ces dernières années, demeure relativement sûre, plutôt que d’être taxées.

Emprunter aux riches plutôt que les taxer, c’est le choix politique qui a été fait ces dernières années, tant du point de vue de la gestion de la dette publique que de la structuration du système fiscal. Ainsi, la situation actuelle est largement due aux décisions prises par les gouvernements successifs d’Emmanuel Macron. Celles-ci ont conduit à réduire la progressivité du système fiscal, voire à supprimer certains impôts touchant spécifiquement les classes sociales les plus favorisées, comme l’impôt de solidarité sur la fortune (ISF)[41] qui a été transformé en un impôt sur la fortune immobilière (IFI), et à privilégier le recours à l’emprunt. Outre que cela accroît les inégalités, c’est le pouvoir des créanciers qui se trouve ainsi renforcé, faisant de la dette un potentiel outil de domination, surtout lorsque les créanciers sont des non-résidents (voir figure 6).

Figure 6 : Évolution du déficit public entre 1988 et 2024 (en pourcentage du PIB)

Lecture : au deuxième trimestre de l’année 2002, sous le gouvernement de Lionel Jospin, le déficit public représente 2 % du PIB. Au quatrième trimestre de l’année 2024, sous la présidence d’Emmanuel Macron, le déficit public atteint 5,6 % du PIB.

Ainsi, et contrairement à ce qui est très souvent avancé, ce sont bien les gouvernements de droite qui, en s’inscrivant ouvertement dans une logique néolibérale de baisse de la fiscalité, creusent le déficit public.

Plutôt que de taxer les classes sociales les plus aisées et les grandes entreprises, les gouvernements de droite les favorisent deux fois : une fois par la baisse de leur fiscalité ; une autre fois en s’endettant auprès d’elles.

Certes, les gouvernements de droite ont parfois eu affaire à des crises : crise économique en 1993, crise des subprimes en 2008, crise du Covid en 2020. Mais ces crises n’expliquent que la moitié environ de la hausse de l’endettement[42]. Cette tendance des gouvernements de droite à plus creuser la dette publique (et donc les déficits publics) est d’ailleurs confirmée au niveau international[43].

Financer la bifurcation écologique de nos économies suppose d’investir des centaines de milliards d’euros, ce que le secteur privé seul n’est pas en mesure de faire. Au vu des montants en jeu, il peut être compliqué de jouer uniquement sur les recettes fiscales, et le recours à l’endettement n’est pas à exclure. Mais il doit être minimisé et restreint au financement des investissements massifs qui préparent l’avenir.

La politique actuelle hypothèque l’avenir

La France a bénéficié pendant une partie des années 2010 et jusqu’au début des années 2020 de taux d’intérêt réels négatifs : l’État remboursait moins qu’il n’empruntait. Il aurait fallu en profiter pour diriger l’endettement vers des programmes d’investissement public, dans la bifurcation écologique mais aussi dans la reconstruction des services publics malmenés par les politiques néolibérales.

Les gouvernements d’Emmanuel Macron ont plutôt choisi d’intensifier des politiques d’offre[44] reposant sur la baisse des coûts de production, dont les conséquences ont été de comprimer la demande, ce qui a eu un effet négatif sur l’investissement. Les politiques menées par les gouvernements successifs d’Emmanuel Macron ont ainsi miné la croissance tout en engendrant une crise politique aiguë (piétinement de l’esprit de nos institutions par le recours répété et abusif au « 49.3 »[45], exercice solitaire et monarchique du pouvoir, criminalisation des mouvements sociaux, refus de reconnaître la victoire du Nouveau Front populaire (NFP) lors des élections législatives de 2024, etc.). Il en résulte une instabilité croissante et beaucoup d’incertitudes, ce qui est particulièrement néfaste pour l’activité économique.

C’est précisément en raison du climat social conflictuel que l’agence de notation Fitch Ratings avait dégradé la note de la France en avril 2023[46], et qu’elle l’a à nouveau dégradée le 12 septembre 2025[47]. Le résultat de tout cela est une perte de confiance dans les capacités de l’économie française, qui explique la remontée des taux d’intérêt sur la dette. S’ajoute à cela l’effet de la politique de la Banque centrale européenne (BCE) qui a participé à la hausse des taux d’intérêt afin de lutter contre l’inflation[48], entraînant ainsi un ralentissement économique. La situation pourrait de ce fait devenir inquiétante si les orientations actuelles en matière de politiques économiques persistaient.

Aujourd’hui, le taux d’intérêt des OAT à 10 ans est de 3,38 % (20 octobre 2025), tandis que le taux d’inflation est égal à 1 % (juillet 2025) et le taux de croissance prévu pour 2025 est de 0,7 %. Nous sommes donc revenus à une situation où le taux d’intérêt est supérieur au taux de croissance. Dans le même temps, le déficit primaire est d’environ 120 milliards d’euros.

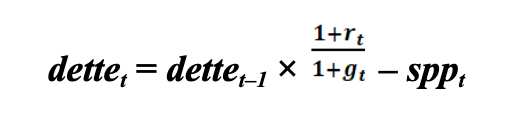

Les dérapages récents des finances publiques sont essentiellement le fruit des choix politiques d’Emmanuel Macron dès son arrivée au pouvoir en 2017, en particulier celui de réduire les recettes fiscales (voir figure 7). La Cour des comptes estime à près de 40 milliards d’euros la baisse des prélèvements obligatoires pour les années 2018-2019, auxquels s’ajoutent 25 milliards d’euros entre 2019 et 2021[49]. C’est donc pas moins d’une soixantaine de milliards sur la période qui ont été accordés sous forme de cadeaux fiscaux, sans que cela n’ait d’impact sur la croissance. En 2022, la Cour soulignait « la nécessité de préserver les recettes des administrations publiques ». Cette petite phrase, issue du même rapport, indique qu’il faut cesser les baisses d’impôts. Voilà des pistes pour réduire le déficit public !

Figure 7 : Évolution des recettes et des dépenses publiques (en pourcentage du PIB)

Lecture : en 2024, les dépenses publiques représentent l’équivalent de 57 % du PIB. La même année, les recettes publiques équivalent à 52 % du PIB.

Face à la situation dégradée de nos finances publiques, le Conseil d’analyse économique (CAE) chiffre, dans une note parue en octobre 2025[50], les pistes qui permettraient de réduire le déficit public, que ce soit par la hausse des recettes fiscales, par la baisse des dépenses publiques ou par celle des dépenses fiscales[51].

Du côté des recettes et des dépenses fiscales, le CAE propose un catalogue de mesures permettant d’augmenter les recettes de l’État de 111,4 milliards d’euros. Parmi elles, l’augmentation du taux de prélèvement forfaitaire unique (PFU)[52] de 30 % à 33 % (+ 1,2 milliards d’euros) ; la hausse d’un point du taux de l’impôt pour chaque tranche, sauf celle à 0 % (+ 6,8 milliards d’euros) ; la restauration de la taxe d’habitation sur les résidences principales (+ 21,8 milliards d’euros) ; la suppression ou la révision des dispositifs d’allègement de la taxation de l’héritage (+ 8,0 milliards d’euros) ; ou encore la suppression du taux de TVA réduit dans la restauration (+ 4,2 milliards d’euros).

Du côté des dépenses, le CAE chiffre les mesures d’économies possibles à 108 milliards d’euros d’ici 2030. Cela comprend notamment la diminution des subventions à l’enseignement privé de 75 % à 50 % (3,5 milliards d’euros) ; le gel de l’indexation des retraites de base sur l’inflation (2,6 milliards d’euros en 2026) ; la hausse du délai de carence dans la fonction publique à 3 jours (0,3 milliards d’euros) ; la suppression de 11 000 postes dans la fonction publique d’État et de 19 000 postes dans la fonction publique territoriale (0,7 milliards d’euros en 2026) ; ou encore le gel en volume du budget général de l’État hors charge de la dette (7,2 milliards d’euros en 2026).

Si la plupart des pistes de réduction de dépenses pénalisent les classes populaires et moyennes, les marges de manœuvre semblent plus importantes du côté des recettes. Dans le budget présenté par Sébastien Lecornu, l’effort structurel[53] (environ 31 milliards d’euros) porte pourtant plus sur les dépenses (17 milliards d’euros) que sur les recettes (14 milliards d’euros). L’effort de réduction du déficit et de la dette publics ne doit pas être trop brutal, faute de quoi il aura des effets récessifs importants qui viendront frapper les entreprises (à travers leur investissement) et les ménages (dont la consommation va être impactée). Si l’État est endetté, c’est qu’il y a des créanciers (entreprises et ménages). Les dettes des uns sont donc les créances des autres. Cela ne veut pas dire, bien évidemment, qu’il faut laisser filer la dette.

Mais il y a d’autres moyens, de contrôler le poids de la dette. Par exemple, bâtir un pôle public bancaire permettrait à l’État, en obligeant les banques publiques à détenir un certain montant de dette publique, de s’affranchir au moins en partie de la domination des marchés financiers tout en limitant la hausse du coût de ce financement. Engager une politique d’investissement public offrirait, du fait de la hausse pérenne et prévisible de la commande publique, plus de visibilité et de stabilité aux entreprises privées. Leur confiance serait ainsi restaurée, ce qui est indispensable pour qu’à leur tour elles se mettent à investir et à embaucher, enclenchant ainsi un cercle économique vertueux. Bien évidemment une telle politique doit privilégier les productions non délocalisables afin de limiter les « fuites » vers les importations.

Le problème aujourd’hui est que l’endettement ne sert pas principalement à financer l’investissement productif, donc la création de richesses. Il finance au contraire largement les cadeaux fiscaux faits depuis 2017, essentiellement aux grandes entreprises et aux ménages les plus aisés, cadeaux qui plombent les finances publiques. Cet endettement-là est dangereux car il n’est pas créateur de richesses.

Conclusion

Le ralentissement de l’économie amorcé depuis des mois se poursuit. L’économie mondiale est en panne. Les menaces qui pèsent sur elle s’accumulent dangereusement : risques d’effondrement financier avec la bulle spéculative de l’IA, progression de l’inflation, cure d’austérité… La perspective d’une récession se renforce peu à peu.

Le capitalisme est en proie à une crise structurelle de faiblesse des gains de productivité. Rien n’y fait, ni la diminution des salaires réels des travailleurs ni la baisse de la fiscalité dont les entreprises ont bénéficié : le taux de marge des entreprises baisse.

Tous les moteurs de la croissance sont défaillants. L’investissement des entreprises est en berne. L’investissement public baisse. La consommation des ménages est atone et se trouve durablement menacée par l’austérité. Le retour du chômage de masse est à craindre.

Face au mur, les néolibéraux persistent et signent. La politique de l’offre, pourtant à l’origine du marasme actuel, est poursuivie avec acharnement. L’ambition du projet de budget en cours de discussion est claire : protéger à tout prix les hauts patrimoines et les grandes entreprises de la fiscalité, et financer les cadeaux qui leur sont faits par des coupes budgétaires dans la santé, la protection sociale et la bifurcation écologique.

Les mêmes causes produiront naturellement les mêmes effets : le budget Lecornu-Faure risque de diviser la croissance par deux.

L’économie de guerre que les néolibéraux appellent de leurs vœux ne fera pas office de remède. L’augmentation de la production militaire n’aura pas d’effet d’entraînement sur les salaires, la consommation et l’emploi. C’est un leurre. En réalité, seuls les profits des pires va-t-en-guerre de l’industrie militaire en bénéficieront.

Dans ce contexte, le chantage à la dette bat son plein. Au nom du bon sens économique, une offensive sans précédent se prépare contre la protection sociale et l’accès aux soins. Mais personne n’est dupe. La France n’est pas au bord de la faillite. Les taux d’intérêt sur la dette restent à un niveau historiquement bas et la dette publique française demeure très attractive. La France est en réalité victime d’une méthode absurde : la financiarisation de la dette et des États et le règne des agences de notation. Plutôt que de faire contribuer les plus riches à son financement, l’État s’endette auprès d’eux sur les marchés financiers. La spirale austéritaire s’enclenche alors : en voulant réduire les dépenses, l’État aggrave la dette car il dégrade la croissance et se prive de recettes.

Annexe : arithmétique de la dette publique[54]

Deux éléments sont à prendre en considération pour voir si la dette publique est soutenable (ce que l’on mesure habituellement, même si c’est critiquable[55], à partir du ratio dette publique/PIB) : le premier est la différence qui existe entre le taux d’intérêt apparent sur la dette r et le taux de croissance en valeur g ; le second est le solde public primaire[56].

Le taux d’intérêt apparent sur la dette représente le taux d’intérêt moyen sur la dette. Il est mesuré en divisant la charge d’intérêt sur la dette de l’année t par l’encours de la dette (c’est-à-dire le stock de la dette) en fin d’année t – 1. Le taux de croissance en valeur (ou nominal) prend en compte l’augmentation des prix, c’est-à-dire l’inflation[57].

La différence r – g peut donc être mesurée de deux façons différentes : soit en retranchant le taux de croissance en valeur au taux d’intérêt apparent nominal ; soit en retranchant le taux de croissance en volume au taux d’intérêt apparent réel[58]. Le taux d’inflation a donc un impact sur la valeur de r – g : toutes choses égales par ailleurs, l’inflation réduit le poids de la dette.

Lorsque le taux d’intérêt sur la dette publique est supérieur au taux de croissance du PIB, alors le ratio dette/PIB augmente. On parle d’un effet « boule de neige » : le poids de la dette s’accroît. Trois éléments jouent jouent donc potentiellement sur la valeur de r – g : le taux d’intérêt apparent ; le taux de croissance ; le taux d’inflation. La hausse du taux d’intérêt apparent favorise l’effet « boule de neige », donc l’accroissement du poids de la dette ; la hausse du taux de croissance et celle du taux d’inflation réduisent au contraire le poids de la dette.

À partir de ces variables – taux de croissance du PIB, taux d’intérêt et montant de la dette accumulée –, il est possible de calculer le solde public qui permet de stabiliser le poids de la dette publique. Lorsque le taux d’intérêt est supérieur au taux de croissance de l’économie, alors un excédent budgétaire est nécessaire pour stabiliser le poids de la dette. Mais à l’inverse, si le taux d’intérêt reste inférieur au taux de croissance, un déficit budgétaire peut être compatible avec la stabilisation de la dette publique.

L’évolution du ratio dette/PIB est décrite par la relation suivante :

• dettet = dette publique en % du PIB à la fin de l’année t ;

• rt = taux d’intérêt apparent sur la dette ;

• gt = croissance en valeur du PIB l’année t par rapport à t–1 ;

• sppt = solde public primaire en % du PIB l’année t.

L’évolution du ratio dette/PIB peut être approximée par :

dettet – dettet –1 ≈ dettet–1 × (rt– gt) – sppt

dettet–1 × (rt – gt) représente l’effet « boule de neige », c’est-à-dire l’effet du ratio de dette de l’année précédente sur le ratio de l’année en cours à travers le paiement des intérêts et le taux de croissance. Cet effet est positif, quand r > g, ou négatif dans le cas contraire.

Il est alors possible de calculer le solde primaire stabilisant le taux d’endettement (sppstabt) :

sppstabt = dettet–1 × (rt – gt)

Ce solde est positif si r > g, négatif si r < g et nul si r = g. Il dépend aussi du niveau initial de dette. Plus celui-ci est élevé, plus le solde public primaire qui stabilise la dette sera élevé en valeur absolue (il faudra alors un fort excédent si r > g, à l’inverse un déficit primaire plus important pourra être toléré si r < g). Si le déficit primaire en t est plus important que le déficit primaire stabilisant, donc si sppt < sppstabt, alors le poids de la dette augmente même si r < g.