Introduction

Après quatre décennies de stabilité des prix, l’inflation fait son retour. Afin de répondre à cette situation, la banque centrale des États-Unis (la Federal Reserve ou Fed) a engagé depuis mars 2022 une politique de hausse de ses taux d’intérêt directeurs[1]. François Villeroy de Galhau, le gouverneur de la Banque de France, annonçait quant à lui le 11 mai dernier que « dans la période qui vient (…) l’argent va être un peu moins facile, (…) les taux d’intérêt vont monter progressivement. Mais je veux le dire avec beaucoup de force, la banque centrale européenne et la banque de France feront ce qu’il faut pour ramener l’inflation autour de 2 % dans les deux ans qui viennent »[2], actant la fin du « quoi qu’il en coûte ». Conformément à la logique monétariste qui fait de l’excès de création monétaire l’unique cause de l’inflation, les banquiers centraux n’envisagent que la hausse des taux d’intérêt pour juguler l’inflation[3].

Cette logique a depuis été confirmée par Christine Lagarde, la présidente de la banque centrale européenne (BCE), puisque les taux directeurs de la BCE ont été relevés à trois reprises depuis le mois de juillet pour atteindre actuellement 2 %[4].

Il apparaît pourtant que l’inflation n’est ni monétaire, ni même causée par un excès de demande (1). Elle est le fruit d’un rapport social, c’est-à-dire d’un conflit dans le partage de la valeur ajoutée, qui se traduit par l’offensive de classe des capitalistes pour maintenir leurs marges dans un contexte de baisse tendancielle des gains de productivité (2) et engendre un choc de pouvoir d’achat inégalement ressenti par les ménages (3). Ceci appelle des politiques alternatives à celles portées tant par les banques centrales que par le gouvernement actuel (4).

1. L’inflation n’est ni monétaire ni causée par un excès de demande

L’inflation est définie comme la hausse du niveau général des prix au cours d’une période donnée (généralement, l’année). Elle représente la perte de pouvoir d’achat de la monnaie. On l’évalue à partir de la variation des prix à la consommation des biens et services (mesurée à quantité et qualité égales). En France, l’inflation est usuellement évaluée au moyen de l’indice des prix à la consommation (IPC) calculé par l’Insee[5].

L’inflation est toujours la manifestation de conflits de répartition : elle est la conséquence d’actions menées par des groupes sociaux qui cherchent à capter une part la plus importante possible du revenu global de l’économie, donc de la richesse créée. Pour atteindre ces objectifs, les travailleurs cherchent à obtenir des augmentations de salaires, les entreprises cherchent à augmenter les prix.

Les économistes identifient des causes multiples à l’inflation. Historiquement, les « monétaristes », inspirés par les travaux des économistes américains Irving Fisher et Milton Friedman, l’inflation est causée par une trop grande émission de monnaie par rapport à la demande de monnaie. Une plus grande quantité de monnaie en circulation dans l’économie conduit à une augmentation de la demande de biens et services qui, si elle ne s’accompagne pas d’une création de richesse réelle additionnelle (si l’offre de biens et services n’augmente pas), entraîne un accroissement des prix. Cette approche repose toutefois sur l’idée que toute la monnaie disponible ne sert qu’à acheter des biens et des services (la monnaie n’est qu’un intermédiaire des échanges), hypothèse que John Maynard Keynes, le célèbre économiste anglais, contestera fortement tandis que les faits se sont chargés d’invalider cette approche théorique.

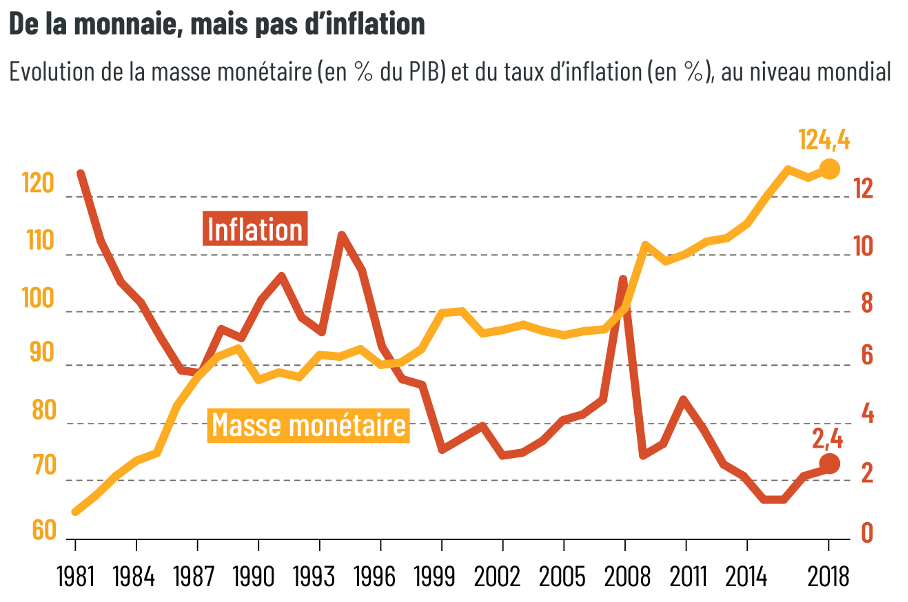

En effet, l’inflation n’est pas d’origine monétaire car la causalité entre la création monétaire et la hausse du niveau général des prix ne se vérifie pas.

Source : Alternatives économiques, d’après les données de la Banque mondiale[6]

Ainsi, au cours des années 1980, la masse monétaire mondiale a crû plus rapidement que l’activité, mais l’inflation était en baisse. Dans les années 1990, elle a augmenté dans la même proportion que la production, pourtant les prix ont augmenté. Et, depuis la crise de 2008, les banques centrales du monde entier ont mené des politiques monétaires extrêmement accommodantes par le biais du quantitative easing, c’est-à-dire par l’achat massif de titres financiers, ainsi que par le biais de taux directeurs nuls puis négatifs et de l’accroissement de l’offre de liquidités de la BCE au secteur bancaire, ce qui a entraîné une création monétaire très importante sans que cela ne se reporte sur le niveau des prix des biens et services. Elle a en revanche alimenté une « inflation financière » c’est-à-dire une bulle sur les marchés financiers. Rappelons-nous d’ailleurs que le problème principal au cours de la dernière décennie était le risque de déflation et non le retour de l’inflation.

En réalité, que visent les banquiers centraux avec la hausse des taux d’intérêt ? Un renchérissement du coût du crédit, donc un ralentissement de la demande des ménages et des entreprises, donc une augmentation du chômage. Jérôme Powell, le président de la Fed, l’a d’ailleurs reconnu le 21 septembre dernier lors d’une conférence de presse : « Nous avons besoin d’une augmentation du chômage, d’un ralentissement du marché [du travail] »[7]pour lutter contre l’inflation, reprenant de façon plus ou moins explicite les conclusions de la « courbe de Phillips »[8], qui met en en évidence une relation inverse entre le taux de croissance des prix et le taux de chômage. Selon une interprétation habituelle de cette relation, il est impossible d’obtenir simultanément le plein-emploi et la stabilité des prix.

C’est donc par le ralentissement économique et le chômage que la politique monétaire entend combattre l’inflation. Le Fonds monétaire international (FMI) anticipe que « le ralentissement de 2023 sera généralisé, des pays représentant environ un tiers de l’économie mondiale devant enregistrer une contraction de leur activité économique cette année ou l’année prochaine. La croissance dans les trois plus grandes puissances économiques, les États-Unis, la Chine et la zone euro, restera au point mort. De façon générale, les chocs de cette année vont rouvrir les blessures dont souffrait l’économie, qui ne s’étaient que partiellement cicatrisées après la pandémie. En somme, le pire reste à venir et pour beaucoup, 2023 aura l’effet d’une récession »[9]. De son côté, la Conférence des Nations unies sur le commerce et le développement (Cnuced) met en garde les banques centrales contre « un pari imprudent » de hausse des taux qui renchérirait le dollar et appauvrirait les pays en développement, plus encore qu’à la suite de la crise de 2008[10],[11].

Les réformes du gouvernement s’inscrivent dans cette logique puisque c’est par la « modération salariale » qu’il entend casser l’inflation[12]. Ainsi lutte-t-il contre les hausses de salaires auxquelles il préfère l’octroi de primes ou de chèques ponctuels. En réduisant les indemnités perçues par les chômeurs, la réforme de l’assurance chômage va les contraindre à accepter des emplois peu payés. Le projet de réforme des retraites prévoit quant à lui de faire travailler les gens plus longtemps et, sous couvert d’augmenter l’emploi des séniors, vise à instaurer une plus grande concurrence sur le marché de l’emploi, donc à exercer une pression à la baisse sur les salaires.

Au fond, ces solutions sont justifiées par la thèse selon laquelle l’inflation est causée par l’excès de la demande de produits relativement à l’offre disponible. Cette possibilité peut concerner un marché spécifique ou l’ensemble de l’économie si, par exemple, la demande générale est trop stimulée par une politique budgétaire ou par une offre de crédit bancaire trop dynamiques. Mais, si les plans de relance ont été importants aux États-Unis et ont pu avoir un impact positif sur la demande (bien que limité car en réalité les transferts d’argent aux ménages ont surtout compensé la faiblesse des dispositifs d’assurance chômage, dans un contexte où le taux de chômage étasunien est monté à 14,7 % en avril 2020), la situation est différente au sein de l’Union européenne qui a été beaucoup moins ambitieuse en matière de soutien à l’économie.

Le fait que le revenu réel des ménages baisse en Europe, et plus largement dans les pays de l’OCDE, montre bien que l’économie ne fait pas face à une demande excédentaire[13]. Si déséquilibre il y a entre l’offre et la demande, il provient de l’insuffisance de l’offre, due aux pénuries et aux ruptures dans les chaînes d’approvisionnement suite à la crise sanitaire – renforcées par la guerre en Ukraine –, qui entraîne des hausses de prix dans les secteurs où les ruptures de chaîne d’approvisionnement ont été les plus importantes.

L’inflation peut enfin être causée par la hausse des coûts de production des entreprises. C’est le cas par exemple quand les salaires augmentent plus vite que la productivité (le coût salarial par unité produite augmente) ou lorsque les matières premières ou l’énergie de base se renchérissent, comme lors des chocs pétroliers des années 1970 (dans ce cas, on va parler d’inflation importée). La hausse des coûts se répercute alors dans les prix de revient, puis dans les prix de vente, d’où une hausse des prix. C’est précisément la situation que nous vivons actuellement dans les secteurs qui sont les plus fortement dépendants du prix de l’énergie ainsi que dans ceux qui bénéficient des rentes les plus fortes, comme le secteur de l’énergie qui enregistre des profits records[14], montrant ainsi que l’inflation est une question de répartition de la richesse, donc le produit d’un rapport social.

2. L’inflation est un rapport social : l’offensive de classe des capitalistes pour maintenir leurs marges dans un contexte de baisse des gains de productivité

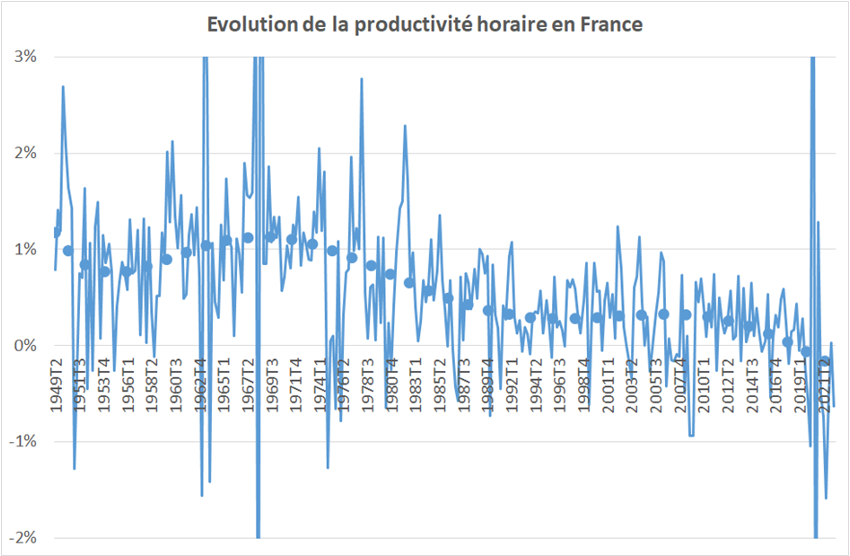

De la sortie de la Seconde Guerre mondiale jusqu’au début des années 1970, les gains de productivité[15] étaient très importants et croissants, ce qui allégeait les coûts de production. Un tournant s’opère au début des années 1970 : les gains de productivité baissent, ce qui accroît les coûts de production et dope l’inflation (voir encadré 1). C’est l’épisode de la « stagflation », où coexistent inflation et faible croissance, qui dure jusqu’au début des années 1980.

Les gains de productivité restent globalement stationnaires dans les années 1990 jusqu’à la crise de 2008. Ils baissent logiquement lors du pic de la crise mais demeurent depuis durablement orientés à la baisse. Néanmoins, il n’y a pas eu d’inflation au cours des années 2010 car les capitalistes ont pu augmenter leurs profits après impôts et subventions sans augmenter leurs prix grâce à un activisme sans précédent des gouvernements pour doper leurs profits (en premier lieu grâce au crédit d’impôt pour la compétitivité et l’emploi (CICE) en France). Depuis début 2021, la productivité du travail baisse à chaque trimestre, ce qui coïncide avec l’envolée de l’inflation.

Cette baisse récente de la productivité s’explique en partie par des facteurs très conjoncturels et sectoriels : arrêt de centrales nucléaires et pénurie de biens intermédiaires dans l’industrie automobile (notamment des microprocesseurs) qui limitent la production à emploi constant. Néanmoins, cette baisse ne doit occulter la tendance de long terme observée depuis des décennies et connue sous l’expression de « stagnation séculaire ». Des débats subsistent sur les causes de cette tendance longue. R. Gordon pointe avant tout une évolution forte qui s’explique par l’absence de gains de productivité dans les services (en tout cas bien moindres à ceux dans l’industrie) et dans l’orientation des innovations technologiques récentes (plus tournées vers la consommation que vers l’amélioration des processus productif). Une théorie alternative portée par Summers pointe un manque global de demande qui affecte l’investissement mondial et partant l’efficience des processus productifs. Enfin, une explication marxiste impute la baisse des gains de productivité au ralentissement de l’investissement mais en expliquant celui-ci par la loi de baisse tendancielle du taux de profit.

Source : Insee (calculs des auteurs).

Encadré 1. Pourquoi la baisse des gains de productivité du travail alimente l’inflation

Partons d’un exemple simple pour comprendre pourquoi le ralentissement des gains de productivité, ou plus encore leur baisse, est source d’inflation.

Imaginons une économie où 100 unités de biens valant 2 € sont produites (sans intrants) par 100 travailleurs payés 1 €. La valeur ajoutée est de 200 €, se partageant en 100 € de salaires et 100 € de profits. Supposons que la productivité baisse à la période suivante : les 100 travailleurs ne produisent plus que 80 unités de biens. Si les prix et les salaires restent inchangés, la valeur ajoutée tombe à 160 € et les profits à 60 €. Pour maintenir leurs marges, les capitalistes doivent augmenter les prix de 25 %. Alors les 80 unités de biens sont vendues 200 € (2,50 € l’unité). La part des profits dans la valeur ajoutée n’a pas changé, mais les salaires réels ont baissé, puisqu’avec leurs 100 € les salariés ne peuvent plus acheter que 40 unités de biens (contre 50 auparavant).

Plusieurs enseignements peuvent être tirés de cet exemple. Quand la productivité du travail baisse, les capitalistes ont besoin d’augmenter les prix, tout en bloquant les salaires, pour maintenir leurs marges. Pour éviter la baisse des salaires réels, la part des profits dans la valeur ajoutée doit baisser.

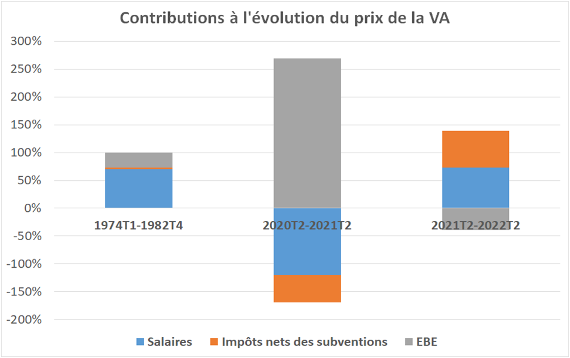

Source : Insee (calculs des auteurs)

Source : Insee (calculs des auteurs)

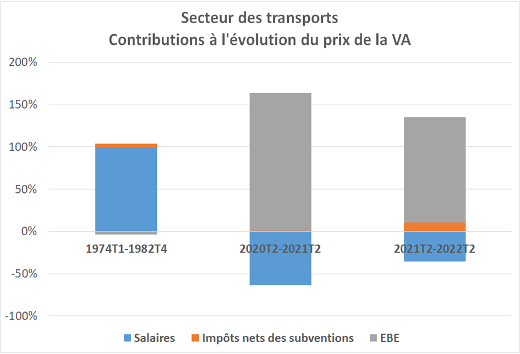

En procédant à la décomposition comptable de l’inflation (voir encadré 2), on peut mettre en évidence le rôle des profits dans l’inflation. On constate alors qu’entre le deuxième trimestre 2020 et le deuxième trimestre 2021, la hausse des prix de la valeur ajoutée s’explique surtout par la hausse des profits, qui représentent pourtant une composante beaucoup moins importante que les salaires dans la valeur ajoutée.

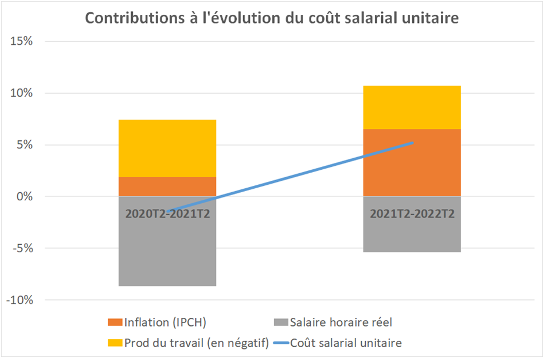

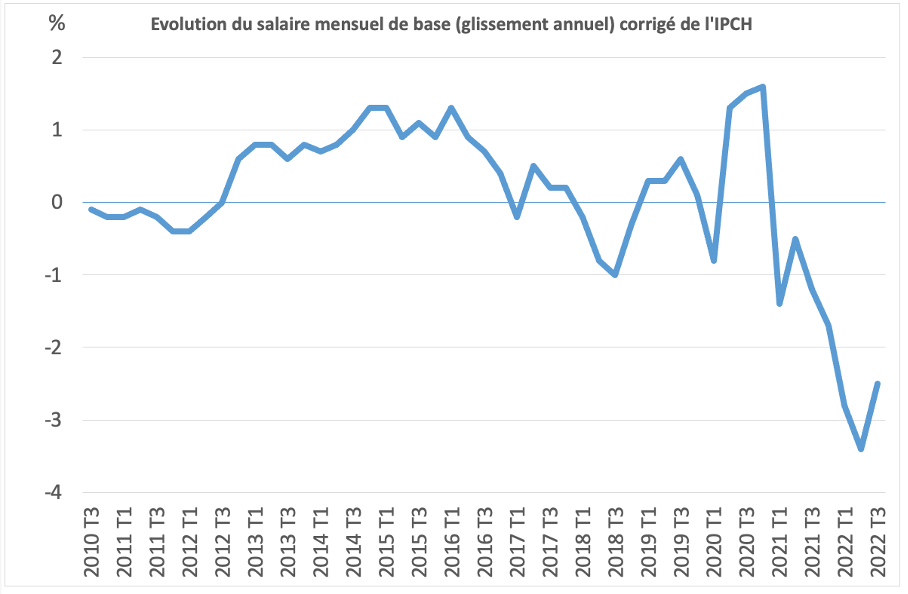

À première vue, entre le deuxième trimestre 2021 et le troisième trimestre 2022, la hausse semble expliquée par les salaires et les impôts nets des subventions. La part des impôts nets des subventions s’explique aisément par la fin des « subventions Covid ». Pourtant, si l’on décompose le coût salarial unitaire, on observe que le salaire réel continue de baisser de façon continue (en glissement annuel) depuis début 2021. Il serait donc inexact de conclure de ce fait une spirale prix-salaires où l’inflation serait entretenue par la hausse des salaires.

Encadré 2. La décomposition du prix de la valeur ajoutée

La valeur ajoutée (VA) est la différence entre la valeur de la production et la valeur des intrants consommés au cours du processus de production. La valeur ajoutée représente la partie de la hausse de la valeur de la production qui n’est pas expliquée par la hausse de la valeur des intrants, mais par les composantes de la valeur ajoutée (excédent brut d’exploitation – c’est-à-dire les profits –, salaires, impôts nets des subventions de production).

Prenons l’exemple d’une production d’une valeur de 100 à partir d’intrants d’une valeur de 50. La valeur ajoutée est de 50. Imaginons maintenant que les quantités produites ne changent pas, mais que la valeur des intrants passe à 60 et la valeur de la production à 115. Le prix des intrants augmente de 20 % et le prix de la production de 15 %. La valeur ajoutée passe de 50 (100-50) à 55 (115-60) : le prix de la valeur ajoutée augmente de 5 %.

Le prix de la valeur ajoutée peut se décomposer de la façon suivante :

Prix de la VA = =

+

+

Avec = coût salarial unitaire (CSU) =

CSU = ×

×

CSU = Inflation× / Productivité horaire du travail

En réalité, c’est plutôt la baisse de la productivité du travail qui alimente l’inflation. Elle fournit ainsi, au-delà des aspects plus conjoncturels liés à la rupture des chaînes d’approvisionnement ou encore aux conséquences de la crise sanitaire et de la guerre en Ukraine, une explication plus structurelle aux problèmes d’insuffisance d’offre.

Nous avons ainsi identifié trois facteurs clés à l’origine de l’inflation : hausse des prix de l’énergie, pénurie d’offre et baisse des gains de productivité du travail. Face à cette situation, les capitalistes tentent à tout prix de maintenir leurs profits : ce faisant, ils alimentent une boucle prix-profits qui entraîne une baisse des salaires réels (que l’on peut mesurer avec le salaire mensuel de base corrigé de l’inflation). Le déclin de la productivité exprime ainsi la crise profonde d’un système qui est dans son essence même productiviste.

Source : Insee et Dares (calculs des auteurs)

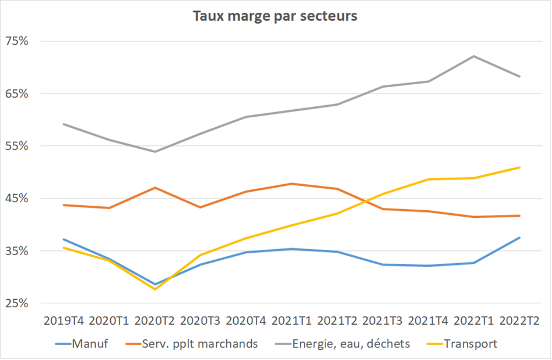

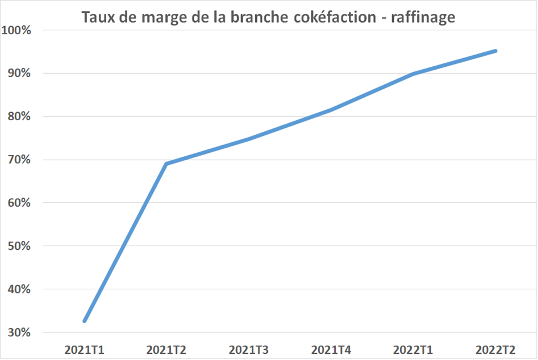

L’impact du choc inflationniste sur les taux de marge[16] des entreprises dépend des secteurs d’activité. On peut identifier deux catégories de secteurs d’activité : (i) ceux qui ont bénéficié du choc inflationniste spécifique sur les biens et services qu’ils produisent (énergie, transport, raffineries), pour lesquels le taux de marge a augmenté ; (ii) ceux qui ont subi le choc inflationniste via la hausse du prix de leurs intrants et qui auraient dû voir leur taux de marge baisser, ce qui n’est pas le cas globalement puisque, dans l’ensemble de l’industrie et des services, le taux de marge se maintient, ce qui signifie que les capitalistes ont été capables d’ajuster les prix pour faire baisser les salaires réels et maintenir leurs marges.

Source : Insee

Source : Insee

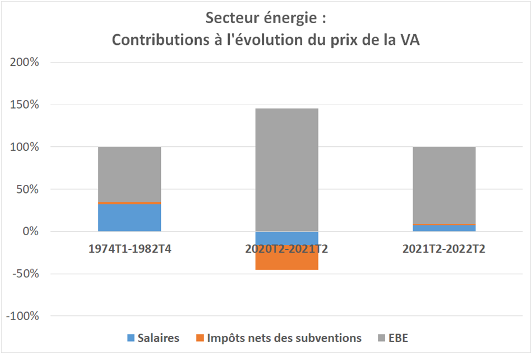

Le secteur de l’énergie a profité de l’envolée des cours mondiaux pour doper ses profits (en reflux néanmoins aux deuxième et troisième trimestres 2022), qui expliquent très majoritairement la hausse des prix de la valeur ajoutée de ce secteur jusqu’au début de l’année 2022, plus encore que lors de la période de stagflation entre 1974 et 1982.

Le secteur des transports a quant à lui profité de la perturbation des chaînes d’approvisionnement pour augmenter ses tarifs. Alors que les profits contribuaient très peu à l’évolution des prix entre 1974 et 1982, ce n’est plus le cas aujourd’hui.

Contrairement à ce que tente de démontrer un rapport de l’Inspection générale des finances (IGF)[17], les secteurs de l’industrie alimentaire et de la grande distribution n’ont aucunement comprimé leurs marges pour limiter la hausse des prix (voir explications en annexe 1).

Source : Insee (calcul des auteurs)

Source : Insee (calcul des auteurs)

3. Les pauvres et les ruraux, premières victimes du choc de pouvoir d’achat

La forte inflation constatée peut-être mesurée de différentes façons (voir encadré 3).

Encadré 3. Quelle mesure de l’inflation ?

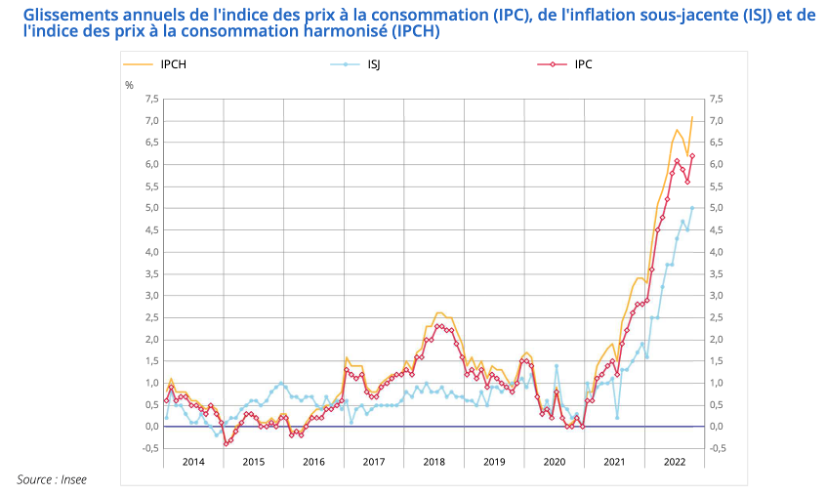

Le taux d’inflation médiatisé (IPC = indice des prix à la consommation) n’est pas le meilleur indicateur pour mesurer l’évolution du niveau de vie car il prend en compte l’évolution du prix de l’ensemble des produits consommés par les ménages, que ceux-ci soient effectivement payés par les ménages ou pris en charge par les administrations publiques. Pour mesurer le pouvoir d’achat du revenu des ménages, il faut mettre en rapport ce revenu avec l’évolution des prix des produits payés par les ménages. C’est précisément ce que permet l’IPCH (indice des prix à la consommation harmonisé) qui est un indice européen qui permet les comparaisons entre pays.

Le fossé se creuse de plus en plus entre l’IPC et l’IPCH (voir graphique ci-dessus) : en octobre 2022, la croissance de l’IPC était de 6,2 % en glissement annuel contre 7,1 % pour l’IPCH. Cela s’explique essentiellement par le fait que les prix des produits pris en charge par les administrations sont moins dynamiques que ceux payés par les ménages. Le gouvernement a bien évidemment intérêt à communiquer sur l’IPC, mais il est regrettable que la direction de l’Insee ne mette pas davantage en avant l’IPCH qui est objectivement plus pertinent.

Néanmoins, l’IPCH (comme l’IPC) peut être questionné car : (i) il exclut de son champ les prix immobiliers, qui ont augmenté bien plus vite que les prix moyens. L’argument est qu’en achetant un logement, un ménage acquiert un actif. Il ne s’appauvrit pas. C’est vrai, mais il n’en demeure pas moins qu’il s’agit d’une dépense très importante pour un ménage ; (ii) il tient compte de l’effet qualité d’une façon qui peut être contestée. Si l’ordinateur que j’achète est plus puissant que le précédent, l’inflation peut être nulle malgré une hausse du prix, car l’inflation mesure l’évolution des prix à qualité constante. Pour ces deux raisons, le coût de la vie – c’est-à-dire les dépenses réalisées – peut augmenter bien plus vite que l’inflation mesurée.

S’il serait absurde de disqualifier complètement l’IPCH, il serait tout autant absurde de refuser tout indicateur complémentaire pour appréhender la mesure du coût de la vie. Avec les budgets types de l’Union nationale des associations familiales (Unaf)[18], on peut mesurer l’évolution du coût d’un panier correspondant à une « vie décente », c’est-à-dire des biens essentiels et de qualité.

Le coût de la vie décente a augmenté bien plus vite que l’IPC depuis le début des années 2000, et surtout depuis la crise de 2008[19],[20]. Beaucoup de ménages ne peuvent plus avoir cette vie décente, et du coup se replient sur la consommation de biens de moins bonne qualité dont le prix augmente moins vite. La CGT avait mis en place en 1972 un indicateur du même type, mais elle l’a abandonné en 1998. Il serait utile de populariser à nouveau un indicateur de ce type qui serait le fruit d’un vaste débat public.

Dans les manuels d’économie, l’inflation est présentée comme un phénomène de hausse de prix généralisée à l’ensemble des biens et services dans l’économie. Or, dans le choc de hausse des prix historique que l’on observe depuis deux ans, tous les prix n’évoluent pas au même rythme.

Dans un premier temps, l’essentiel de la hausse concernait les produits énergétiques. Désormais les prix alimentaires expliquent la plus grande part du renchérissement du coût de la vie. Sans masquer la hausse du reste du panier des biens (l’inflation sous-jacente[21] s’établit à 5,0 % en octobre 2022) qui est d’une forte ampleur, la consommation des produits dont le prix augmente le plus fortement n’est pas homogène entre les ménages.

La consommation énergétique et alimentaire dépend en grande partie de facteurs peu ajustables à court terme par les ménages : le lieu de résidence, la technologie de chauffage du logement, les besoins de déplacement, la composition familiale.

Ainsi, tous les ménages ne sont pas égaux face au choc actuel. Selon les études de l’Insee[22] (qui s’arrêtent au mois d’avril 2022) ou de l’Institut des politiques publiques (IPP)[23] (incluant les données de septembre 2022), certains traits émergent.

D’abord, les ménages les plus pauvres subissent plus fortement la hausse de l’indice de prix. Cela s’explique principalement par leur plus forte exposition aux prix alimentaires.

Le choc affecte également beaucoup plus les ménages résidant en milieu rural que dans les grandes agglomérations. Ceci s’explique par de plus forts besoins de mobilité en automobile comme par des difficultés plus importantes à chauffer des logements en moyenne plus grands et plus anciens.

De même un gradient très clair apparaît en lien avec l’âge. Les ménages dont la personne de référence est plus âgée subissent un choc plus important. Ceci s’explique moins par le surcoût du carburant – en moyenne, les personnes âgées se déplacent moins – que par le renchérissement de l’énergie pour le logement. Ce dernier point pose des problèmes pour la conception de dispositifs de rénovation thermique, car les ménages plus âgés – plus souvent propriétaires de leur logement – peuvent avoir du mal à lancer des investissements qui se financent à moyen et long terme.

Avec un choc de prix qui affecte les ménages d’une façon aussi hétérogène, il semble difficile de concevoir des instruments de politique économique qui ciblent correctement les premiers concernés. La très forte hétérogénéité des dépenses énergétiques ne peut pas simplement s’expliquer par des différences de revenu[24]. Dans ce contexte, il semble illusoire de concevoir « un chèque ciblé sous conditions de ressources » compensant les pertes de pouvoir d’achat subies. Un tel dispositif nécessiterait d’identifier à la fois les ménages par leur niveau de revenu (ce qui devrait être relativement simple vu les informations en temps réel collectées par l’administration fiscale) mais aussi par leur niveau de consommation contrainte.

Par ailleurs, le choc historique auquel font face les ménages n’est pas simplement hétérogène au départ. Les ménages sont aussi hétérogènes dans leur capacité à s’adapter au choc.

En premier lieu, les ménages les plus pauvres consomment la totalité de leur revenu, voire s’endettent pour pouvoir maintenir un niveau de vie minimum[25], tandis que les 20 % des ménages avec le plus haut niveau de vie épargnent en moyenne 28 % de leur revenu disponible. Ainsi, selon les calculs de l’IPP, les 20 % les plus pauvres perdent 5,8 % de leur niveau de vie avec le choc actuel, tandis que les 20 % les plus riches perdent 3,1 %.

Les résultats antérieurs supposent que les revenus ne s’ajustent pas en fonction des hausses de prix subies. Or, face à un choc d’une telle ampleur, les prix et les revenus s’ajustent de plus en plus vite, mais à des rythmes différents. Ainsi, un indépendant ou un commerçant – en fonction des conditions de concurrence – peut modifier rapidement ses prix de vente et in fine ses revenus, alors qu’un salarié dépendra à la fois des décisions prises sur le SMIC et de l’ouverture de négociations salariales dans son entreprise ou sa branche et que les bénéficiaires de prestations sociales dépendront essentiellement des décisions publiques[26].

Au-delà de la capacité à constituer une épargne, qui permet de lisser les chocs de pouvoir d’achat tout au long du cycle de vie, le deuxième déterminant de la distribution des pertes de niveau de vie dépend du pouvoir de négociation des différents acteurs pour reporter les chocs vers les autres acteurs.

Un tel choc de prix implique un conflit pour le partage de la valeur ajoutée. Dans ces conditions, vu la perte tendancielle de pouvoir de négociation des salariés, on peut craindre un décrochage massif de leur pouvoir d’achat. Les salariés restent malgré tout protégés par les revalorisations automatiques du SMIC, ce qui peut aboutir à un tassement de la distribution des salaires, mais surtout à un risque de perte de financement durable pour le système de protection sociale car de plus en plus de salariés seraient concernés par les allègements généraux de cotisations sociales. Éviter un tel scénario semble important.

4. Que faire ?

Face à une inflation qui n’est ni d’origine monétaire, ni causée par une « surchauffe » économique (nous sommes très loin du plein-emploi), mais le résultat de chocs conjoncturels (hausse des prix de l’énergie, rupture des chaînes d’approvisionnement) et de difficultés structurelles (baisse des gains de productivité) auxquels les producteurs répliquent par des hausses de prix, les réponses apportées par la politique économique jusqu’à maintenant expriment une logique de classe brutale.

Envisager un retour rapide à une inflation à 2 % – la cible retenue par la BCE – n’a aucun sens dans la période actuelle. Outre que cela entraînerait une récession économique dont pâtiront fortement les couches de la population les moins favorisées, il n’est pas possible de certifier qu’une inflation basse s’accompagnera de meilleures performances économiques[27]. On ne peut donc pas affirmer qu’une inflation faible est un indicateur de bonne santé économique. Au contraire, on peut tout à fait avoir durablement une inflation basse et un niveau de chômage important, comme cela a été le cas lors des dernières décennies.

Plutôt que d’attaquer aveuglément l’inflation par une politique monétaire restrictive, il convient de réfléchir à la hiérarchie des objectifs de la politique économique et aux moyens à mobiliser pour les atteindre.

L’inflation n’est pas un problème en soi dès lors que les revenus des ménages progressent à minima au même rythme que les prix. Elle en devient un lorsqu’elle engendre une baisse du pouvoir d’achat ou du niveau de vie, dès lors que les revenus nominaux perçus n’évoluent pas ou évoluent moins vite que l’inflation, ce qui est le cas aujourd’hui.

Les effets sont particulièrement importants dans le contexte actuel sur les ménages ayant des revenus modestes. Ces ménages ont généralement des revenus issus du travail et provenant de prestations sociales. Si les seconds bénéficient généralement de mécanismes d’indexation de leurs montants sur l’inflation[28], ce n’est pas le cas pour les revenus du travail, à l’exception du SMIC. L’inflation actuelle, dans un contexte d’affaiblissement important du pouvoir de négociation des travailleurs, a des effets sur le pouvoir d’achat de ces derniers. L’indexation légale de tous les salaires constitue alors une mesure défensive minimale à mettre en œuvre quand l’inflation progresse fortement, sans que cette hausse ne soit provoquée par la hausse des salaires elle-même.

Ce qui est en jeu ici, c’est bien la répartition des revenus de l’économie entre la rémunération du capital et celle du travail. Dans un contexte où la productivité du travail baisse (ce qui est le cas aujourd’hui), la simple stabilisation du salaire réel exige que la répartition de la valeur ajoutée se déforme en faveur du travail

La comparaison de la situation actuelle avec celle des années 1970 est ici éclairante ; on pouvait à l’époque légitimement parler de compression des profits (profit squeeze), en particulier pour l’économie française. Les salaires nominaux progressaient en effet alors plus vite que les prix suite au choc pétrolier de 1973, et la hausse des salaires réels était plus rapide que les gains de productivité (qui ralentissaient). Cela a provoqué une augmentation de la part des salaires dans la valeur ajoutée et a alimenté une boucle prix-salaires.

La situation n’est absolument pas celle-ci actuellement. Lutter contre l’inflation en empêchant toute progression des salaires ne fait donc que valider la perte de revenu réel des travailleurs : une réalité qui semble fortement dissonante avec les discours gouvernementaux autour de « valeur travail ». La « lutte contre l’inflation » ainsi menée est donc en réalité une manière d’agir sur la répartition, favorisant une distribution du revenu favorable aux revenus du capital. L’indexation permettrait, elle, de limiter cette évolution et donc de réduire les effets néfastes de l’inflation.

L’argument mis en avant, tant par Emmanuel Macron et Bruno Le Maire que par les économistes orthodoxes, pour s’opposer à la hausse des salaires est que cela entraînerait une « spirale prix-salaires ».

Une étude du FMI montre pourtant, à partir d’une analyse historique remontant jusqu’aux années 1960, qu’une accélération des salaires nominaux ne doit pas nécessairement être considérée comme un signe qu’une spirale salaires-prix s’installe. L’étude conclut qu’il est même encore plus difficile de trouver l’existence d’une telle spirale lorsqu’on examine des épisodes similaires à celui d’aujourd’hui, où les salaires réels ont considérablement diminué. Dans ces cas, les salaires nominaux ont eu tendance à rattraper l’inflation pour récupérer partiellement les pertes de salaires réels, et les taux de croissance ont eu tendance à se stabiliser à un niveau plus élevé qu’avant l’accélération initiale[29]. Dans ce contexte, la « boucle prix-salaires » apparaît comme une figure de style conservatrice visant à conserver une répartition des revenus favorable au capital[30]. Invalidée par les faits, la position du gouvernement traduit en définitive sa volonté de protéger les revenus du capital au détriment de ceux du travail.

Une preuve supplémentaire du parti-pris gouvernemental en faveur du capital peut être trouvée dans le programme d’émission d’obligations assimilables indexées sur l’inflation française (OATI) ou européenne (OA€I) lancé par le Trésor, qui immunise les détenteurs de ces titres de dette publique contre la dépréciation de leur placement en raison de la hausse des prix. Ces titres représentent environ 10 % des émissions réalisées par le Trésor, ce qui devrait entraîner un coût supplémentaire de 15 milliards d’euros pour l’État français. L’indexation des revenus du capital est donc possible, et souhaitée par le gouvernement, mais rejetée pour les revenus du travail[31].

L’urgence est de soutenir le pouvoir d’achat des ménages par l’indexation des salaires sur l’inflation. Pour cela, deux options sont possibles.

La première consiste à cibler les salaires les plus faibles au moyen d’un mécanisme progressif d’indexation ou par la fixation d’un seuil au-delà duquel les salaires ne seraient plus indexés.

Cette option se justifie par le fait que l’on considère que les salaires les plus élevés (parfois perçus en occupant des emplois pourtant peu utiles socialement) ne sont pas légitimes à bénéficier de cette mesure, ce qui ne va toutefois pas de soi. En effet, certains ménages peuvent compter uniquement sur un salaire relativement élevé comme source de revenus quand d’autres peuvent avoir deux salaires individuellement plus faibles mais qui leur permettent d’avoir des revenus totaux plus importants. D’un autre côté, la crise sanitaire a mis en exergue les rémunérations excessivement faibles de nombreuses professions dont l’utilité sociale est pourtant très importante (personnels soignants, enseignants, et plus largement tous les « premiers de corvée »), professions qui devraient bénéficier de revalorisations importantes.

On peut alors préférer la seconde option, qui consiste en l’indexation générale des salaires, le risque étant d’accroître des inégalités de revenus qui ont déjà beaucoup augmenté. Pour être largement acceptée, l’indexation générale des salaires doit s’accompagner d’une réduction des écarts de rémunérations[32]. Cela suppose, par exemple, de revaloriser les salaires les plus bas, et notamment le SMIC, de mettre en place des négociations de branche ou encore d’augmenter les prestations sociales dont dépendent directement les salaires. Une réforme de la fiscalité pour la rendre plus redistributive contribuerait au même objectif, en corrigeant les inégalités importantes dans la répartition des revenus primaires.

Isabel Schnabel, membre du directoire de la BCE, reconnaissait dès le mois de février dernier que « nous ne pouvons pas faire grand-chose contre l’inflation élevée actuelle. Même si nous augmentions les taux maintenant, cela ne ferait pas baisser les prix de l’énergie d’aujourd’hui ». De son côté, Mario Draghi, ancien président de la BCE et alors président du conseil en Italie, critiquait en octobre la position de la Commission européenne qui, en ne faisant rien pour couper le lien entre le prix du gaz et celui de l’électricité, considère que « nous avons commis une erreur colossale » et « appauvri des millions de gens »[33].

Face à une crise comme celle que nous vivons, les mécanismes d’ajustement par les prix s’avèrent inopérants. Comme l’a fait valoir avec force l’économiste Isabella Weber, dans de telles circonstances, le contrôle stratégique des prix est un outil adéquat pour empêcher l’inflation de s’emballer sans faire s’effondrer l’économie.

Si l’inflation trouve en effet son origine dans des disproportions temporaires entre les secteurs, on ne peut pas faire grand-chose à court terme pour accroître l’offre. En revanche, il s’agit d’une excellente occasion, pour les producteurs des secteurs bénéficiant des goulets d’étranglement, d’augmenter leurs marges. Les bénéfices extraordinaires réalisés par les sociétés d’énergie et de transport maritime sur fond de pénurie en sont un exemple. La conséquence d’un tel comportement est qu’il perturbe la structure économique : non seulement les pénuries réelles font mal, mais les agents acheteurs subissent également une détérioration de leur bilan en raison de factures croissantes qui se répercutent sur le reste de l’économie et compriment le revenu réel des consommateurs, alimentant finalement la stagnation.

Face à de telles menaces, le contrôle des prix est un outil de gestion des dommages qui a prouvé son efficacité à plusieurs reprises dans l’histoire[34]. Le célèbre économiste américain John Kenneth Galbraith rappelait d’ailleurs, au lendemain de la Seconde Guerre mondiale, que tant que les goulets d’étranglement empêchaient l’offre de répondre à la demande, le contrôle des prix des biens importants devait être maintenu afin d’éviter une flambée des prix. Une telle mesure est « stratégique » et, si elle ne peut à elle seule d’arrêter l’inflation, « permet à la fois d’établir la base et de gagner du temps pour les mesures qui y parviennent »[35].

Aujourd’hui, nous avons une fois de plus le choix entre tolérer l’explosion continue des profits qui fait grimper les prix ou des contrôles de prix soigneusement sélectionnés. Nous devons envisager systématiquement le contrôle stratégique des prix comme un outil dans le cadre d’une réponse politique plus large aux énormes défis macroéconomiques liés à la bifurcation de nos économies afin d’atténuer les effets du changement climatique, au lieu de prétendre qu’il n’y a pas d’autre alternative que l’attentisme ou l’austérité.

En raison de la crise climatique, les tensions sur l’offre risquent de devenir la norme, ce qui aura immanquablement un impact sur le niveau des prix[36]. Dès lors, il est fort probable que nous entrions dans une période où l’inflation sera durablement plus élevée, raison pour laquelle des mesures comme le blocage de certains prix est indispensable, comme l’est la planification écologique pour résoudre les problèmes structurels et réduire la dépendance aux énergies fossiles.

Cela suppose d’en finir avec le mandat unique de la BCE : quel sens y-a-t-il à agir uniquement pour lutter contre l’inflation alors que de nombreux besoins sociaux (santé, éducation, etc.) sont de moins en moins bien satisfaits, que l’emploi ne doit pas être une variable d’ajustement et qu’il convient de se doter d’objectifs en termes de transition écologique ?

La politique actuellement menée doit être vue pour ce qu’elle est : une politique de classe au service du capital et de la protection de l’épargne des plus aisés (voir annexe 2).

L’alternative existe pourtant. Elle consiste à mettre les politiques monétaire et budgétaire au service d’investissements publics massifs indispensables à la satisfaction des besoins fondamentaux de la population comme à la réalisation de la bifurcation écologique. Cela suppose de rompre avec la logique actuelle, centrée sur la recherche du profit immédiat quelles qu’en soient les conséquences sociales et écologiques, et d’utiliser l’inflation comme un moyen efficace pour, selon l’expression célèbre de Keynes, « euthanasier les rentiers » tout en réduisant le coût réel de la dette publique et en garantissant le pouvoir d’achat des ménages.

Annexe 1. Sur le rapport de l’Inspection générale des finances sur l’inflation des produits alimentaires[37]

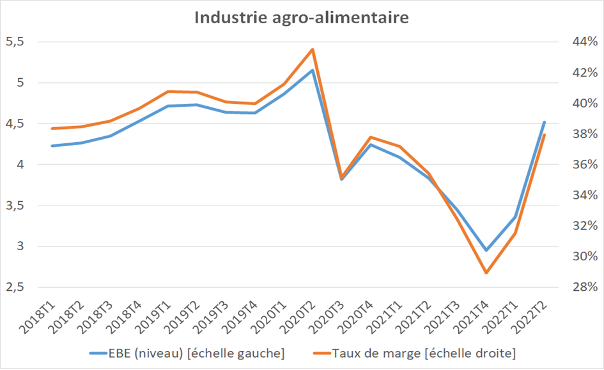

Un rapport de l’Inspection générale des finances (IGF) sur « l’inflation des produits alimentaires » affirme que l’industrie alimentaire et la grande distribution ont contribué à limiter la hausse des prix en comprimant leurs marges. Nous remettons en cause cette analyse qui s’appuie sur un choix de données et d’indicateurs sélectionnés pour confirmer une conclusion fixée d’avance : ces secteurs se seraient serrés la ceinture pour limiter les hausses de prix !

Premier argument : le profit (excédent brut d’exploitation) de l’industrie alimentaire et de la grande distribution aurait diminué « entre 2019 et le premier semestre 2022 » respectivement de 16 % et de 1 %.

L’IGF choisit minutieusement son point de départ (la moyenne de l’année 2019 où se cumulent exceptionnellement dans les comptes CICE et allègement de cotisations sociales, dopant le taux de marge) et son point d’arrivée (le premier semestre 2022, et non le deuxième trimestre 2022 où le taux de marge a augmenté dans ces deux secteurs) pour aboutir au résultat voulu : une baisse de l’EBE dans ces secteurs.

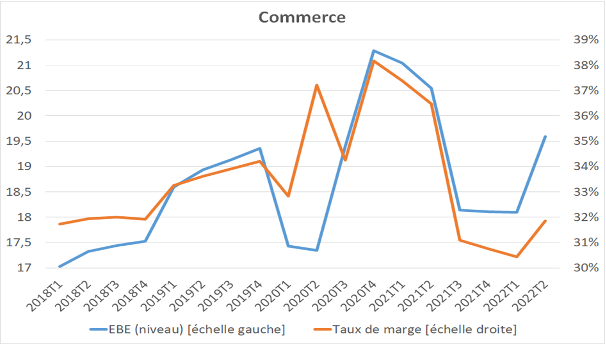

En réalité, le taux de marge de l’industrie agro-alimentaire (IAA) était, mi-2022 (au moment où les dernières données de l’Insee étaient disponibles), à son niveau de 2018. L’EBE du deuxième trimestre 2022 était supérieur à ce qu’il était en 2018. Au troisième trimestre 2022, le taux de marge et l’EBE dépassent même leur niveau de 2019 ! Ils sont en forte augmentation entre le dernier trimestre 2021 et le deuxième trimestre 2022, soit précisément pendant la période où les prix alimentaires se sont envolés ! L’industrie agro-alimentaire n’en aurait-elle pas un peu profité ?

Source : Insee (calcul des auteurs)

Source : Insee

Quant au taux de marge du commerce, après avoir été dopé par les confinements de 2020, il a baissé au cours de l’année 2021 mais a entamé lui-aussi une remontée au deuxième trimestre 2022, qui s’est poursuivie au troisième trimestre. Il dépasse aujourd’hui son niveau de 2018. Quant à l’EBE, il atteint aujourd’hui un niveau record.

Source : Insee (calcul des auteurs)

Deuxième argument : l’évolution des profits limiterait la hausse des prix

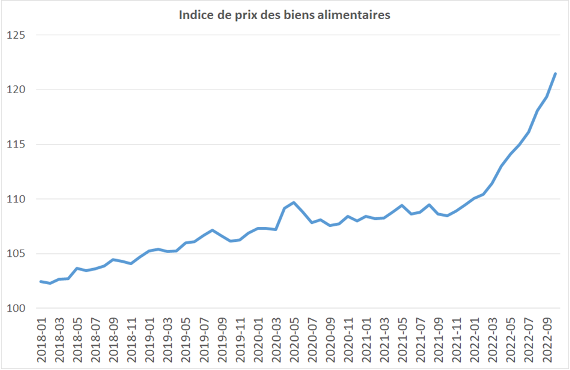

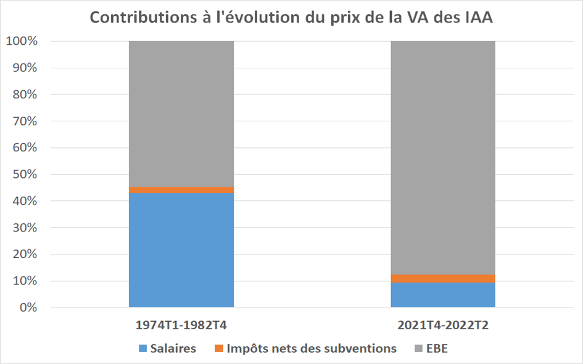

Puisque l’objet de la note de l’Inspection générale des finances est de s’intéresser aux profiteurs de l’inflation des biens alimentaires, il serait intéressant de se concentrer sur la période entre fin 2021 et mi-2022, ce que ne fait pas l’IGF. Avant le dernier trimestre 2021, il n’y avait pas d’inflation sur les biens alimentaires. Mais entre le dernier trimestre 2021 et le troisième trimestre 2022, le prix de la valeur ajoutée des industries agro-alimentaires a augmenté de 26 % (voir encadré 2 pour la décomposition du prix de la VA).

La hausse des profits explique près de 90 % de la hausse du prix de la VA, contre environ 50 % dans la période inflationniste 1974-1982.

Source : Insee (calcul des auteurs)

Le coût salarial unitaire dans l’industrie agro-alimentaire augmente certes entre la fin 2021 et le troisième trimestre 2022, mais c’est en raison de l’inflation et de la baisse de la productivité horaire du travail, et non à cause d’une quelconque dynamique des salaires. Bien au contraire, pendant cette poussée inflationniste, le salaire réel horaire baisse.

Troisième argument : la baisse des marges brutes serait une preuve que les capitalistes se serrent la ceinture

L’Inspection générale des finances étudie l’évolution des marges brutes de douze produits. La marge produite est définie :

- pour l’industrie agroalimentaire, comme la différence entre le prix de vente à la grande distribution et le prix de la matière première agricole ;

- pour la grande distribution, comme la différence entre le prix de vente au consommateur et le prix d’achat de l’industrie agroalimentaire.

L’IGF nous explique que les marges brutes des industries de l’agro-alimentaire et de la grande distribution auraient baissé sur huit produits et augmenté sur quatre. Peut-on raisonnablement tirer une véritable conclusion sur une si petite sélection ?

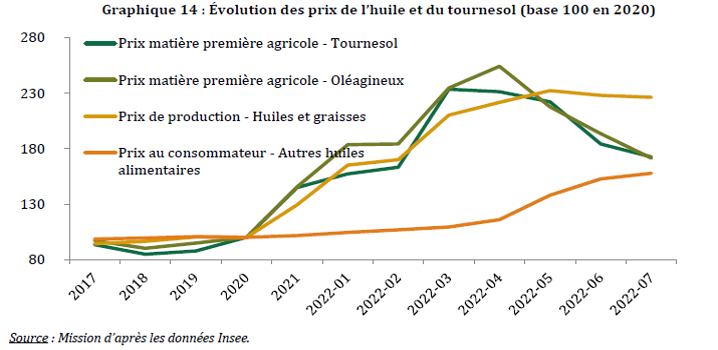

En outre, l’Inspection générale des finances masque des évolutions bien marquées au sein de la période 2020-2022. Entre début 2020 et début 2022, les prix des matières premières augmentent fortement, puis se replient depuis quelques mois. Dans un premier temps, les dirigeants des industries de l’agro-alimentaire et de la grande distribution n’ont pas répercuté entièrement la hausse des prix. C’est normal, il y a un délai de diffusion des prix. Mais on constate depuis quelques mois que les prix des biens alimentaires flambent alors que les prix des matières premières se replient !

Cette analyse (que ne fait pas le rapport) est parfaitement illustrée par le graphique ci-dessous, extrait du rapport de l’IGF.

Le rapport n’en retient que le fait que l’évolution du prix au consommateur (courbe orange) reste très légèrement inférieure en fin de période à celle des prix des matières premières. En réalité, on voit bien les deux phases et le fait que les secteurs de l’industrie agro-alimentaire et de la grande distribution se sont bien rattrapés en fin de période. Il est à craindre que la tendance se prolonge dans les mois qui viennent (et les dernières données de l’Insee pour le troisième trimestre 2022 le confirment) si rien n’est fait pour bloquer les prix et l’appétit des grands secteurs capitalistiques.